Sonic生态稳定币策略全解:Rings+Pendle+Silo组合如何实现15%年化收益与空投套利

一、熊市中的Sonic崛起:稳定币策略成资金避风港

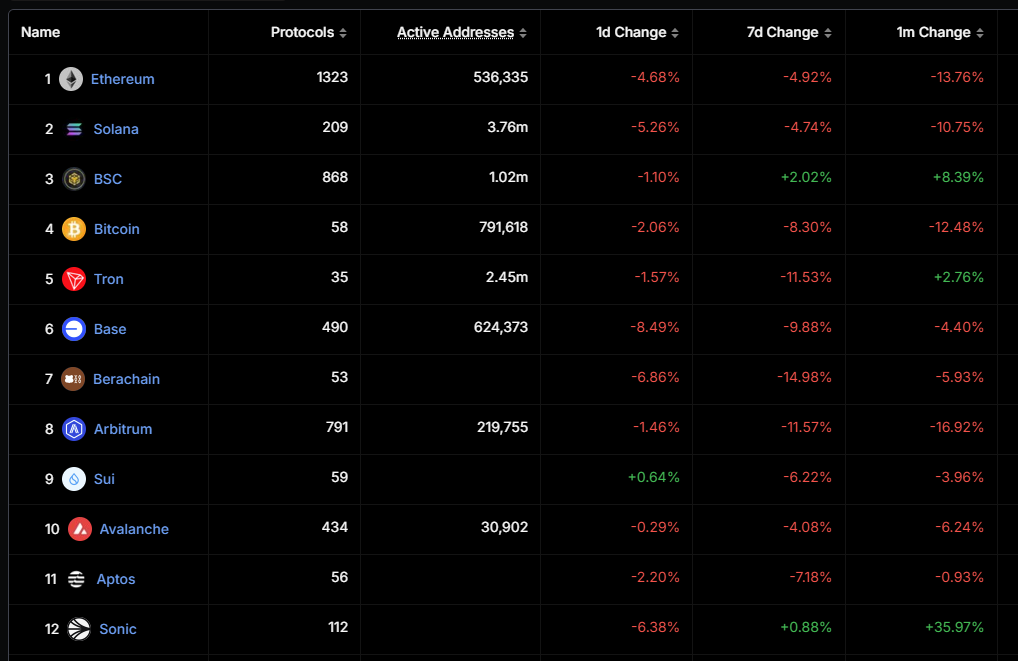

defillama数据显示过去一个月前12大公链TVL中Sonic逆势增长36%

在比特币短时跌破75000美元、以太坊失守1500美元的恐慌中,Sonic链(原Fantom)以总锁仓价值(TVL)突破10亿美元、单月逆势增长30%的表现,成为加密市场罕见的增长极。

这一现象背后,是Andre Cronje(AC)主导的「稳定币收益矩阵」战略——通过嵌套式协议设计,将传统DeFi的单层收益升级为「基础收益+杠杆放大+积分空投」的三维增长模型。

从数据看,Sonic生态稳定币存量已突破4亿美元,占TVL的40%以上。其中,Rings Protocol、Silo Finance、Lombard Finance等协议构建的收益网络,创造了平均年化12-20%的稳定收益,远超CeFi理财与国债收益率。这种吸引力甚至推动以太坊和Solana链上的资金通过跨链桥涌入Sonic,形成「熊市资金虹吸效应」。

二、收益逻辑拆解:为什么Rings+Pendle+Silo是当前最优解?

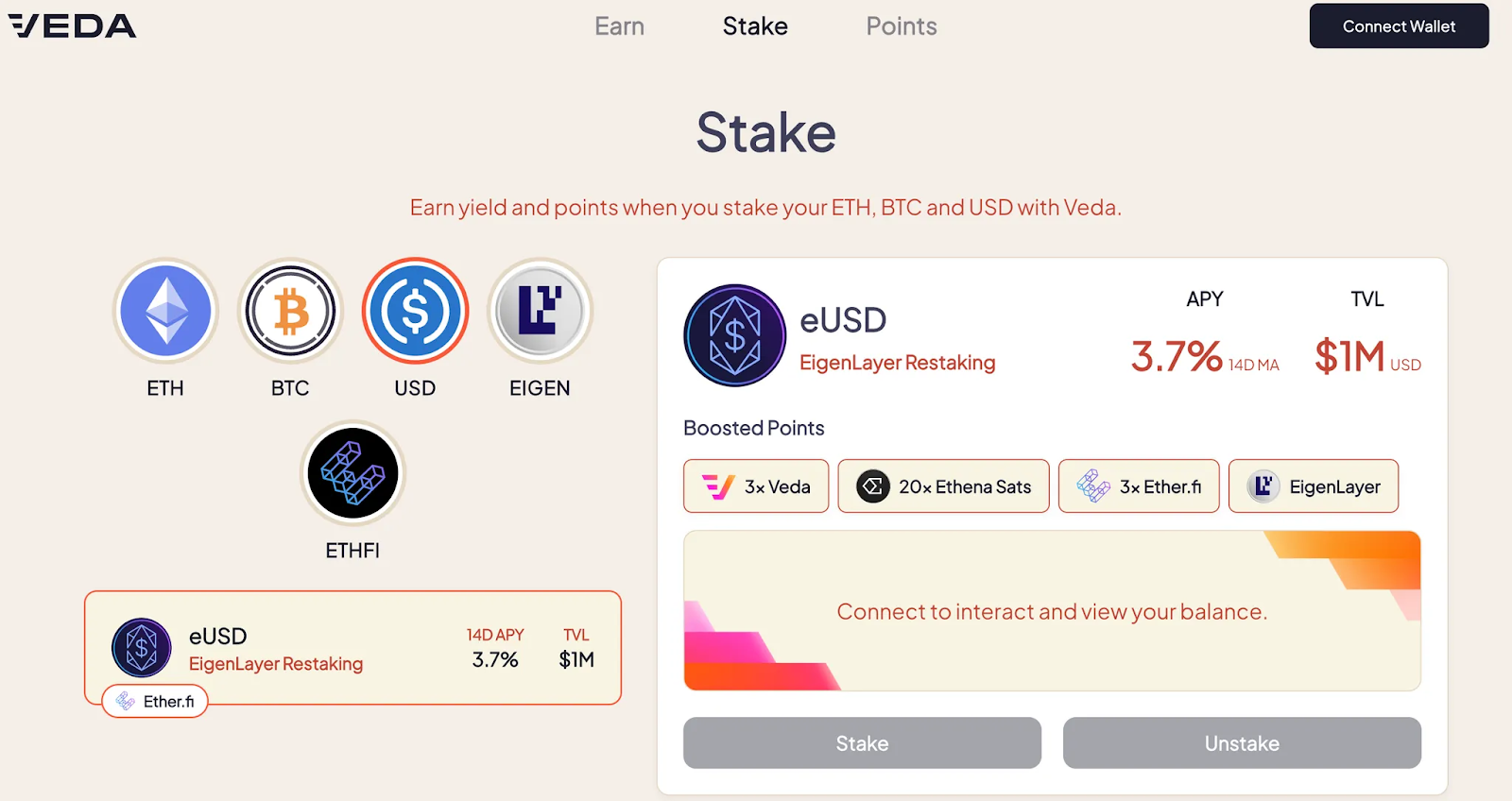

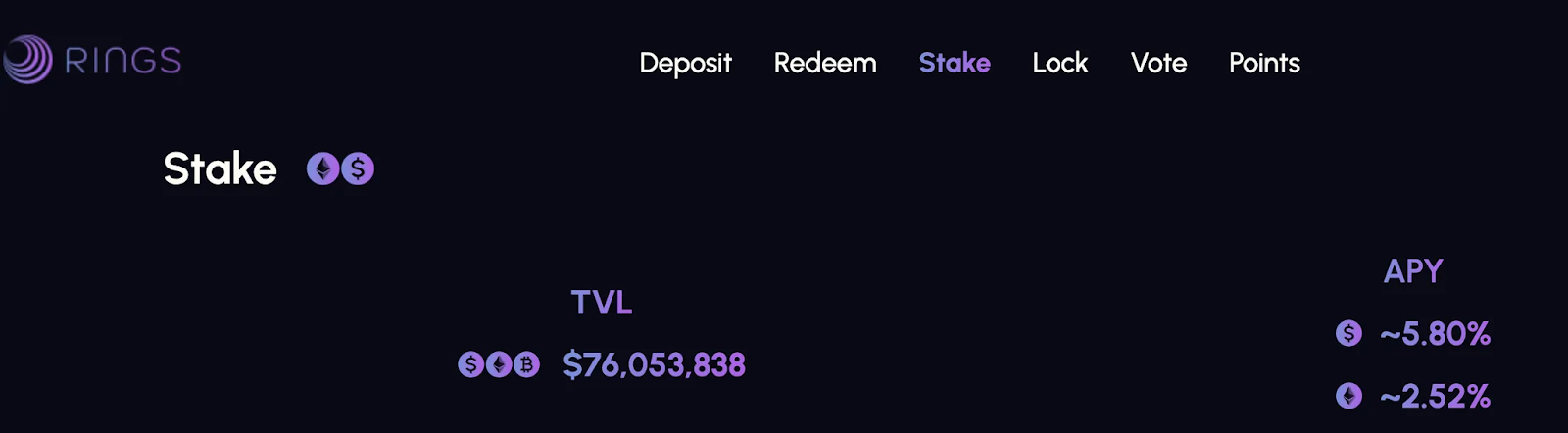

1. Rings Protocol:收益的底层基础设施

作为Sonic生态的「稳定币枢纽」,Rings Protocol通过Veda Labs的Boring Vaults实现跨链收益聚合。用户存入USDC后,可铸造超额抵押稳定币scUSD(基础年化3.7%),并进一步质押生成生息代币stkscUSD(年化5.8%)。这一过程不仅锁定基础收益,还可获得2倍Sonic积分加成——这些积分将在未来兑换Sonic主网代币$S的空投4。

技术亮点:

- 抵押物多元化:scUSD由LBTC、eBTC、WBTC按1:1比例超额抵押,降低单一资产波动风险

- 收益来源去中心化:Boring Vaults将资金分散至Aave、Compound等以太坊蓝筹协议,避免Solo链上协议暴雷

2. Pendle Finance:收益的二次杠杆化

stkscUSD的持有者可通过Pendle Finance进行收益代币化,购买PT-wstkscUSD(年化8.7%)或YT-wstkscUSD(浮动收益)。以10万美元本金计算,仅此步骤即可将年收益从5,800美元提升至8,700美元,且PT代币可在二级市场交易,保留流动性。

数学验证:

综合年化=(1+5.8%)×(1+8.7%)−1≈15.12%

3. Silo Finance:空投积分的终极狩猎

将PT-wstkscUSD存入Silo Finance,用户可每日获取GEM空投积分。按历史数据测算,每1美元存款日均可获0.003个GEM,假设GEM上线价为$0.1,潜在年化空投价值约120美元。若叠加Sonic主网积分与Rings协议积分,整体收益可突破20%。

三、风险对冲:嵌套策略中的潜在漏洞与应对方案

尽管该组合收益显著,但仍需警惕三大风险:

跨链桥安全风险

Sonic官方桥是资金跨链的唯一通道,若遭遇类似Poly Network的黑客攻击,可能导致资产损失。建议将资金分散至多个跨链周期,并设置自动赎回触发条件。

流动性错配风险

从scUSD赎回USDC需5天等待期,极端行情下可能无法及时撤离。对策是保留20%仓位用于紧急调仓,并利用Shadow Exchange的永续合约进行对冲。

积分估值波动风险

Sonic积分与GEM的空投规则尚未明确,存在预期落空可能。可通过期权工具(如Siren Protocol)购买看跌合约,锁定积分价值下限。

四、实战操作指南:五步构建收益堡垒

基础层配置(60%仓位)

- 在Rings Protocol存入USDC,铸造scUSD并质押生成stkscUSD

- 目标:5.8%固定收益 + 2倍Sonic积分

杠杆层放大(30%仓位)

- 通过Pendle购买PT-wstkscUSD,锁定8.7%年化

- 策略:选择3个月期限,平衡收益与灵活性

空投层狩猎(10%仓位)

- 将PT-wstkscUSD存入Silo Finance,积累GEM积分

- 注意:设置止盈阈值(如GEM价格达$0.15时自动兑换为USDC)

对冲层保险(动态调整)

- 在Shadow Exchange开立USDC/USDT永续空单,覆盖20%仓位价值

- 工具:使用5倍杠杆,止损点设为USDC脱锚1%

监控与再平衡

- 每日检查Sonic Gateway跨链桥状态与协议APY波动

- 每周复投收益,利用Veda Labs的自动复利机器人优化回报

五、生态全景展望:Sonic的稳定币野望

AC近期透露,Sonic Labs正在开发算法稳定币协议,计划通过动态利率模型实现4.9-23%的浮动收益。尽管这一举措被部分观察者视为「重蹈Terra覆辙」,但其创新之处在于:

- 收益来源挂钩实体资产:通过LBTC质押产生的现金流支撑稳定币价值,避免UST式的纯算法崩溃56

- 多协议风险隔离:收益由Rings、Lombard、Ether.fi等协议共同生成,单一协议失败不会引发系统性风险

若该计划成功,Sonic可能成为首个实现「稳定币收益可编程化」的公链,进一步巩固其熊市防御性资产枢纽的地位。

六、结语:理性配置,穿越周期

在加密市场的至暗时刻,Sonic生态通过「稳定币+嵌套协议」的组合,证明了DeFi的韧性并非依赖代币炒作,而是基于现金流创造的真实价值。对于投资者而言,Rings+Pendle+Silo的策略不仅是收益工具,更是一种生存哲学——通过协议协同分散风险,通过积分系统布局未来,通过稳定收益对抗波动。

正如AC在Sonic主网上线时所言:「熊市是优质协议的试金石,更是理性投资者的财富再分配机遇。」在这场没有硝烟的战争中,选择正确的协议组合,或许比预测市场涨跌更为重要。