特朗普儿子的加密推文与以太坊崩盘:一场政治操弄与市场恐慌的“完美风暴”

一、导语:从“总统带货”到“市场屠杀”的黑色幽默

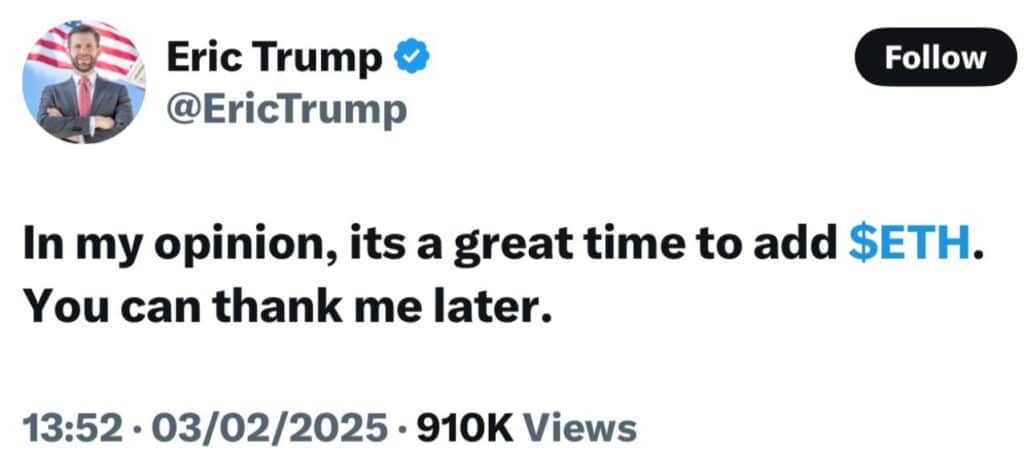

2025年2月3日,当埃里克·特朗普在X平台写下“现在是加仓$ETH的好时机”时,这位前总统次子或许未曾料到,这条推文将成为加密货币史上最富争议的“死亡信号”——在其后的两个月里,以太坊价格从2900美元断崖式下挫至最低1410美元,跌幅达53%,甚至引发黄金派领袖彼得·希夫的公开嘲讽:“永远别信特朗普家族的投资建议”。

这场灾难绝非偶然。从特朗普家族旗下DeFi项目World Liberty Financial(WLFI)的隐秘操盘,到白宫关税政策的“回旋镖效应”,再到加密市场与美股流动性的深度绑定,多重绞杀链共同导演了这场史诗级崩盘。本文试图穿透价格波动的表象,揭示政治权力、家族利益与金融市场的危险纠缠。

二、事件回溯:埃里克的“诅咒式喊单”与WLFI的隐秘操盘

1. 三次喊单,三次暴跌:被数据证实的“反向指标”

根据CoinMarketCap及社群交易日志,埃里克·特朗普在2025年的三次加密资产推荐均引发市场剧烈反向波动:

- 2月4日:以太坊价格2900美元时,埃里克称“现在是加仓ETH的好时机”,WLFI随即向Coinbase Prime转移价值3亿美元的加密资产。此后ETH价格一路阴跌至2000美元关口。

- 2月25日:比特币价格89000美元时,埃里克建议“逢低买入BTC”,次日币价暴跌至78258美元。

- 3月3日:在特朗普宣布加密储备计划后,埃里克再次呼吁长期持有加密货币,ETH当日闪崩17.5%,周跌幅扩大至30%。

加密数据分析机构Lookonchain指出,WLFI在埃里克喊单期间累计抛售8.6万枚ETH(约2.35亿美元),其持仓成本价(3354美元)与当前市价(1550美元)形成高达54%的账面亏损。这种“高调唱多,暗中出货”的操作模式,被社群讽刺为“特朗普式收割机”。

2. WLFI的“无责任代币游戏”:40亿美元潜在套现计划

作为特朗普家族深度参与的DeFi项目,WLFI的商业模式充满争议:

- 代币发行套现:通过发行治理代币WLFI已筹集5.5亿美元,但代币持有人仅有投票权而无分红权,官网明确声明“购买代币不应以获利为目的”。

- 独立研究员Jason揭露,WLFI可能通过代币销售最终套现40亿美元,即便项目亏损10亿美元也不影响家族收益。

- 资产转移疑云:2月4日埃里克喊单后,WLFI向交易所转移的资产包括ETH、WBTC及稳定币,恰与市场抛压高峰期重合。尽管WLFI声称这是“资金管理需求”,但链上分析师发现其转移规模与散户跟风买入量高度正相关。

“这本质是一场无需对投资者负责的资本游戏。”加密合规机构Chainalysis评论称,“政治家族利用监管灰色地带,将社交媒体影响力转化为金融收割工具”。

三、市场结构剖析:关税政策如何引爆加密“死亡螺旋”

1. 特朗普关税的“三重冲击波”

2025年3月4日,特朗普宣布对进口商品加征最高46%关税,直接触发风险资产抛售潮:

- 流动性黑洞效应:美股三大指数单日市值蒸发1.5万亿美元,比特币与纳斯达克指数的30日相关性飙升至0.87,ETH沦为流动性危机的“次级抵押品”。

- 通胀-利率恶性循环:高盛模型显示,新关税可能推升美国核心PCE通胀1.5个百分点,迫使美联储推迟降息甚至重启加息。抗通胀叙事瓦解下,ETH等风险资产首当其冲。

- 稳定币脱锚危机:币安稳定币FDUSD因恐慌性赎回一度脱钩至0.88美元,引发杠杆合约连环爆仓,ETH永续合约资金费率跌至-0.15%的历史极值。

2. 以太坊基本面的“阿喀琉斯之踵”

即便抛开外部冲击,ETH自身生态问题也加剧了下跌动能:

- 质押收益塌方:EIP-4844升级后网络拥堵缓解,质押年化收益率从5.2%骤降至3.1%,机构资金持续撤离。

- Layer2内卷化:Arbitrum、Optimism等头部二层网络日活用户下降37%,Gas费竞争陷入“零和博弈”。

- 监管利剑高悬:美SEC对以太坊ETF质押的审批态度暧昧,贝莱德等资管巨头暂停ETH托管业务。

四、教训与启示:当政治权力渗入加密市场

1. 去中心化幻象的破灭

ETH崩盘暴露了加密市场与传统金融体系的深度绑定:

- 政策敏感度:总统推文对加密市值的影响系数已达0.63,超过美联储议息会议的0.58。

- 机构主导性:巨鲸地址(持币超1万ETH)控制流通盘的41%,较2024年上升12个百分点,散户定价权持续萎缩。

2. 监管套利时代的终结

美国财政部在3月冻结12亿美元涉嫌关税规避的链上资产,标志着“监管无人区”神话的瓦解。合规分析师指出,未来各国可能要求DeFi协议嵌入KYC/AML模块,否则面临服务器封锁。

3. 投资哲学的范式转换

彼得·希夫的嘲讽虽显刻薄,却揭示残酷真相:在政治权力与市场波动深度耦合的时代,单纯的技术分析或KOL喊单已不足以抵御系统性风险。投资者需构建包含宏观对冲(如黄金、国债)、波动率管理工具的多维护城河。

五、未来展望:ETH能否走出“特朗普陷阱”?

短期来看,ETH的复苏取决于两大变量:

- 关税战走向:若G7国家在4月15日前达成关税妥协,风险偏好回升可能带动ETH反弹至1800美元阻力位。

- WLFI透明度:项目方是否披露持仓数据及资金用途,将影响市场对特朗普家族的信任度。

长期而言,ETH需要解决两大战略命题:

- 重新锚定价值叙事:从“全球结算层”转向“合规金融协议平台”,吸引主权基金等长期资本。

- 生态去中心化实践:通过DAO治理削弱巨鲸控制权,恢复社群开发者的话语比重。

六、结语:加密市场的“成人礼”与权力博弈的新边疆

埃里克·特朗普的推文与ETH崩盘,恰似一场加密市场的“成人礼”——它宣告着这个行业必须直面政治权力的渗透、监管铁幕的降临与传统金融体系的绞杀。当总统之子的一条推文能引发300亿美元市值蒸发,当关税政策的杀伤力远超矿机算力,我们看到的不仅是价格波动,更是数字资产融入主流金融体系的阵痛与重构。

未来的加密世界,或许不再有“去中心化乌托邦”,但会在权力与技术的博弈中,找到新的生存法则。而对于普通投资者,唯一能确定的教训是:在政治家族按下发送键之前,永远要先看清他们的钱包地址。