以太坊翻身仗?Bitwise ETF质押提案能否救赎ETH

在加密货币与传统金融交织的时代,市场的风向总是变幻莫测。近日,纽约证券交易所(NYSE)向美国证券交易委员会(SEC)提交了一份提案,请求允许Bitwise Ethereum ETF参与质押(staking)。这一消息如春风拂过,为投资者开启了新的收益窗口,也为以太坊(Ethereum)的未来增添了几分亮色。

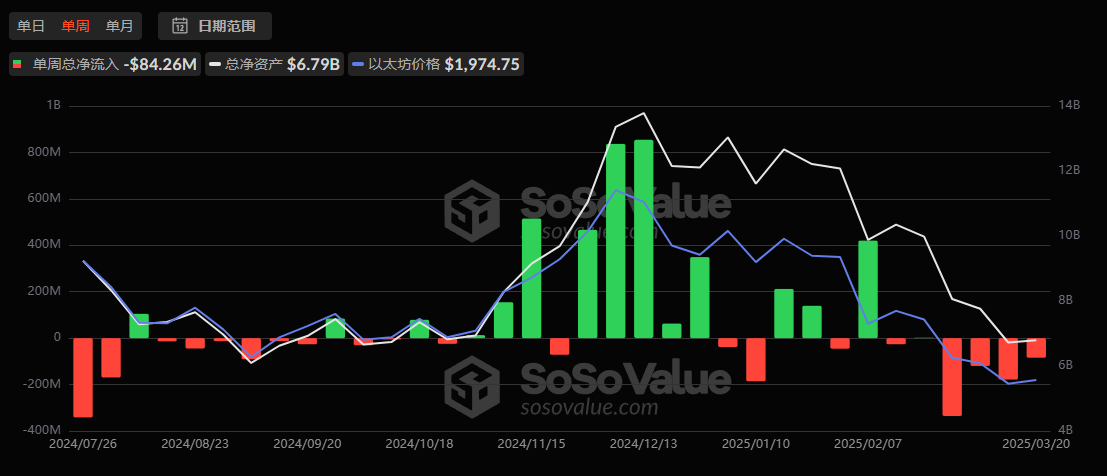

然而,当下加密市场对以太坊的态度却难言乐观。以太坊现货ETF已连续四周出现资金净流出,仅2025年3月第一周就流出约1.2亿美元,反映出投资者信心的低迷。

与此同时,高昂的燃气费用(Gas Fee)、Layer 2竞争加剧等负面消息频传,让以太坊的光环稍显暗淡。当下以太坊四面楚歌,这则提案能否给市场迎来转机?

一场提案的起点:质押与ETF的初次握手

Bitwise Ethereum ETF是一种交易所交易基金,旨在让投资者通过传统股票市场轻松接触以太坊。而质押,则是以太坊自2020年转向权益证明(Proof of Stake)机制后的核心环节,持有者通过锁定ETH支持网络运行,并从中获得年化约4%-6%的奖励。如今,NYSE提议将这两者结合,让ETF的管理者代表投资者进行质押,既保留基金的安全性,又为持有人带来额外收益。

提案于2025年3月20日正式提交。根据 crypto.news 的报道,Bitwise计划采用一种“point-and-click”质押方法,即通过简化的操作锁定ETH,同时确保这些资产始终由基金控制,避免复杂的技术风险。这一设计显然经过深思熟虑,既降低了参与门槛,又回应了监管机构对安全性的关注。

市场对此充满期待。有人预测,若新任SEC主席上任后审批顺利,这一功能可能在2025年4月落地。然而,审批之路并非坦途。SEC在过去对加密货币的态度颇为谨慎,尤其是在Gary Gensler任内。但 CoinDesk 指出,随着美国政府对加密货币的友好度逐步提升,业内普遍认为,这份提案的通过只是时间问题。

以太坊的潜在红利:从供需到生态的多重利好

若Bitwise Ethereum ETF获准质押,对以太坊而言,将是一场多维度的变革。让我们从几个角度,慢慢拆解其中的利好。

1. 供应紧缩与需求的微妙推力

质押的核心在于锁定ETH,这直接减少了市场上的流通供应。以太坊网络目前已有超过3200万枚ETH被质押,占总流通量的约27%。若ETF加入质押行列,其管理者需购入并锁定更多ETH,进一步加剧供应紧缩。以10亿美元规模的ETF为例,若将其中的50%用于质押,相当于锁定约25万枚ETH,占当前流通量的0.2%。虽看似微小,但在市场情绪推动下,足以引发连锁反应。Coingape.com 报道称,提案消息传出时,ETH价格在$1,977附近震荡,交易者预计供应减少或推动价格突破$2,100。回顾2020年以太坊2.0启动时,质押量激增就曾带动ETH价格从$400涨至$1,400,这一历史或许会重演。

2. 流动性的涓涓细流

ETF的本质是将加密货币引入传统金融的桥梁。允许质押后,传统投资者无需开设加密钱包或学习复杂的区块链操作,就能通过股票账户间接享受ETH质押收益。这种便利性将吸引更多机构和散户入场。FXStreet 提到,Fidelity提交类似提案后,ETH价格在一天内上涨3%,从$1,950升至$2,008,足见市场对这一功能的热情。长远来看,流动性的提升不仅能稳定ETH价格波动,还可能让以太坊在华尔街的会议室里占据一席之地。数据显示,2024年以太坊现货ETF的总交易量已超过50亿美元,若质押功能落地,这一数字有望再创新高。

3. 网络与投资者的双赢

质押不仅影响市场供需,还为以太坊生态和投资者带来了切实的好处。首先,它增强了网络安全。以太坊基金会曾指出,质押量每增加10%,网络抵御攻击的能力就能提升一个量级。ETF的参与将进一步推高质押总量,为网络的去中心化和稳定性添砖加瓦。其次,投资者也能从中受益。质押的年化收益通常在4%-6%之间,以Bitwise为例,若其ETF规模达到10亿美元,按照5%的收益计算,每年可为投资者带来约5000万美元的回报。这份收益无需投资者亲自操作,便可通过ETF分红送到手中。BlackRock数字资产负责人Robert Mitchnick在接受 The Block 采访时表示:“以太坊ETF若能提供质押功能,将释放传统市场对ETH的潜在需求。”这种网络与投资者的双赢,正是质押与传统金融融合的魅力所在。

4. 监管环境的春风渐近

SEC若批准这一提案,将传递出对加密货币创新的支持信号。过去,Gensler领导的SEC因严格监管饱受争议,例如2023年对Coinbase和Binance的诉讼。但2025年初的政府换届,似乎为行业带来了转机。尤其值得注意的是,新一任SEC主席预计将于2025年4月上任,其对加密货币的态度可能决定审批的最终走向。CoinDesk 分析称,新政府的亲加密倾向叠加新主席的上任,可能促使SEC调整政策,为更多类似产品开绿灯。这不仅惠及以太坊,也为整个加密市场注入信心。Bitwise的提案,或许只是这一浪潮的先声。

市场的回响与隐忧

提案公布后,市场并未沉寂。Coingape.com 观察到,ETH价格在$1,977附近徘徊时,交易量明显放大,显示出投资者对质押预期的关注。FXStreet 则记录了Fidelity提案后的市场反应——ETH价格短线拉升3%,从$1,950升至$2,008,反映了市场的敏感神经。专家的声音同样不绝于耳。加密分析师James Seyffart在推特上写道:“ETF质押若获批,可能成为以太坊迈向主流的里程碑。”Grayscale、21Shares等公司也提交了类似提案,显示出行业对这一趋势的集体追捧。Robert Mitchnick的乐观态度也为市场增添了几分信心,他认为质押功能的落地将让以太坊在传统金融中找到更稳固的立足点。

然而,变革之下也潜伏着隐忧。质押虽能带来收益,但也可能面临价格波动的风险。若ETH价格在质押期间大幅下跌,ETF的净值可能受到影响。以2022年为例,ETH价格曾从$3,000跌至$1,000,质押者虽有收益,却难以弥补资本损失。此外,SEC对质押的监管细则尚未明朗,例如是否需要额外的披露要求,或对质押收益的税务处理。这些问题需要在实施前逐一厘清。不过,这些风险并非不可控。以太坊网络运行多年,已证明其稳定性,而Bitwise的“point-and-click”方法也旨在降低操作风险。监管机构若能与市场携手,平衡收益与安全,这一计划的前景依然可期。

结语

Bitwise Ethereum ETF获准质押的故事,就像一幅徐徐展开的画卷。它为以太坊带来了供应紧缩的推力、流动性的提升、网络安全的巩固,以及与传统金融更深层次的交融。虽然审批的脚步尚未落地,但市场的期待已如春芽破土,蓄势待发。

或许正如James Seyffart所说,这将成为以太坊迈向主流的里程碑。无论是投资者、网络参与者,还是行业观察者,我们都有理由屏息以待,期待这一刻的到来。在加密货币与传统金融的交汇处,以太坊正书写属于自己的新篇章,而这份提案,不过是其中的一段序曲。让我们静待春暖花开,看它如何绽放。