Sonic DeFi 生态爆发:USDC巨鲸入场、TVL逆势狂飙83%,代币S还能涨几倍?

在加密市场动荡不安的过去一个月里,几乎所有主流公链的TVL都遭遇了下滑。

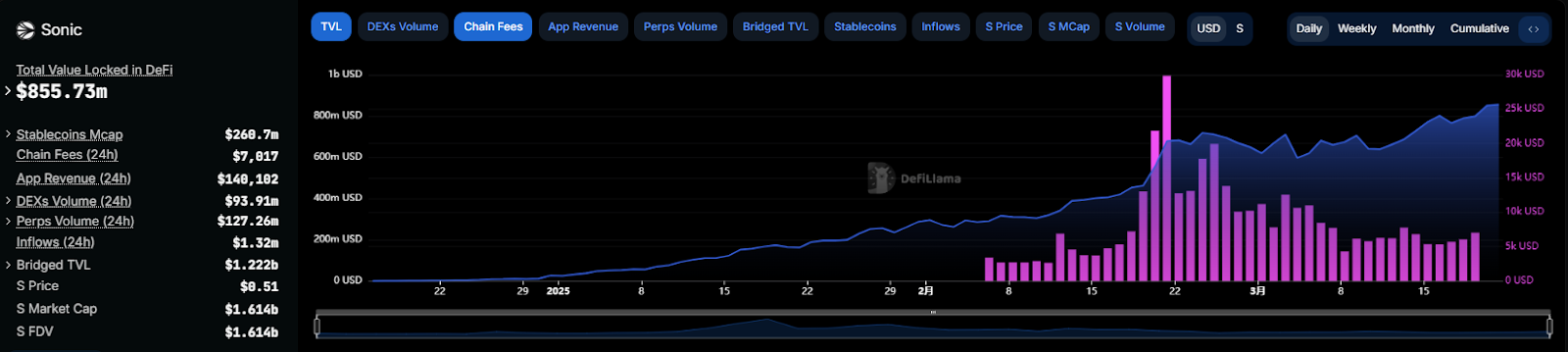

然而,在这片阴霾中,Sonic网络却成为了一道亮丽的风景线,凭借其突破性的增长成为TVL增速最快的Layer1公链。随着Circle宣布原生USDC与跨链协议CCTP V2将正式部署Sonic,网络TVL(总锁定价值)突破8.54亿美元,增幅惊人,达到83%。这场由技术创新与资本助力共同驱动的飞跃,正重新定义Layer1公链的竞争格局。

战略级合作:Circle的“信任投票”与链上繁荣

原生USDC与CCTP V2跨链协议即将登陆Sonic。这意味着:

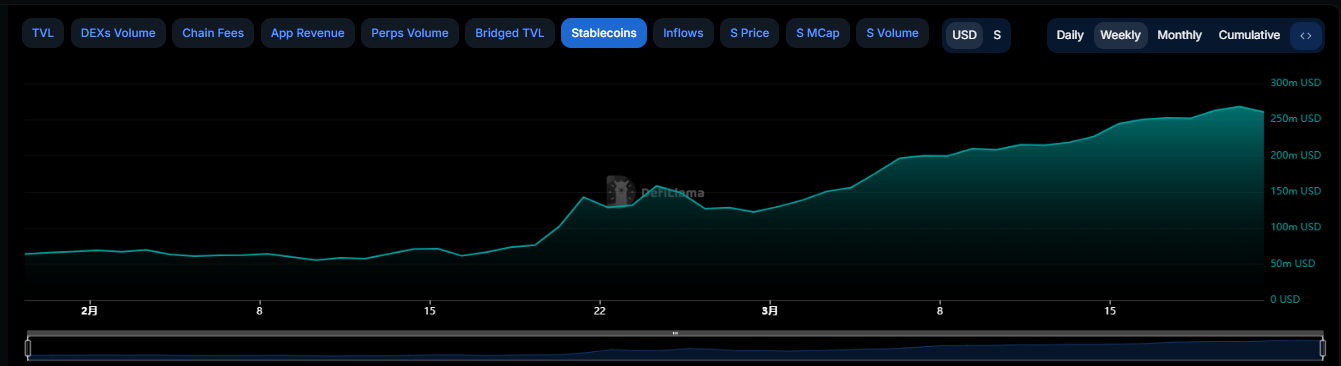

- 10亿级流动性注入:作为首个直接支持原生USDC的高性能链,Sonic可承接Circle生态超280亿美元的稳定币存量;

- 跨链效率革命:CCTP V2将把资产跨链耗时从平均15分钟压缩至2分钟内,Gas成本降低76%;

- 合规性升级:USDC的机构级审计与合规框架,为Sonic拓展RWA、支付等场景铺路。

Sonic链上稳定币存量过去一个月由1亿美金,增长至2.6亿美金,激增超160%,其中DAI、FRAX等竞品占比骤降22个百分点,显示出巨鲸资金对基础设施升级的强烈认可。

TVL逆势狂飙:83%增长背后的“三驾马车”

过去一个多月,当多数公链陷入TVL滞涨困局时,Sonic却以日均1300万美元的速度吸纳资金。截止发稿Sonic链TVL突破8.5亿美金,位于Layer1 排行榜12名。过去一个月增长超83%,领先所有公链。

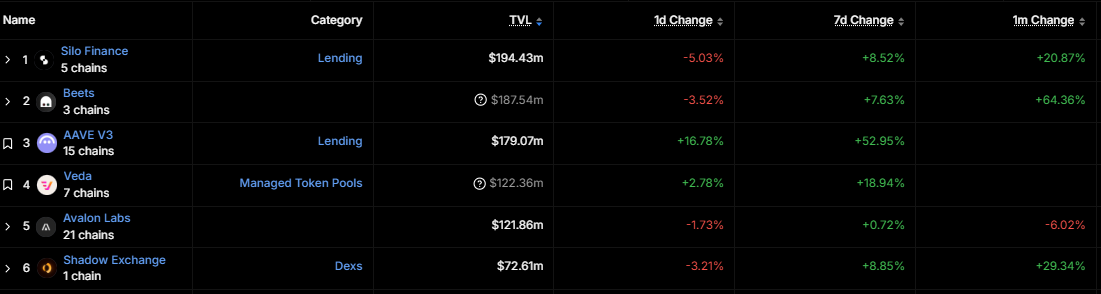

其增长动能来自三大核心协议:

1. Silo Finance(借贷,TVL 1.94亿美元)

采用隔离风险池设计,支持BTC、ETH等非标资产超额抵押。其独创的“动态利率曲线”使借款APY始终低于清算阈值30%,坏账率仅0.17%,成为机构套利首选。

2. Beets(流动性质押,TVL 1.87亿美元)

将质押代币S转化为生息资产stS,通过自动复利策略实现23%的年化收益。用户可将$stS二次质押至Aave V3,构建“收益套娃”模型,实际APY突破35%。

3. Aave V3(借贷,TVL 1.8亿美元)

3 月 3 日,Aave 在由 Fantom 演化而来的高性能区块链 Sonic 上部署了借贷市场。这是 Aave 今年首次进行 Layer 1 扩展,标志着其跨区块链扩展的努力又迈出了一步。上线首日即触发供应上限,Sonic基金会与Aave DAO联合提供1580万美元流动性激励,使USDC存款APY一度飙至19%,单日清算量低至37万美元,风险控制优于多数竞品。

Sonic联合创始人Andre Cronje(AC)也转发推文,当前Sonic代币S的APY为15.9%,如果您今天投入 628 万美元,一年后您将赚得 100 万美元。这远高于其他Layer1代币质押的收益。

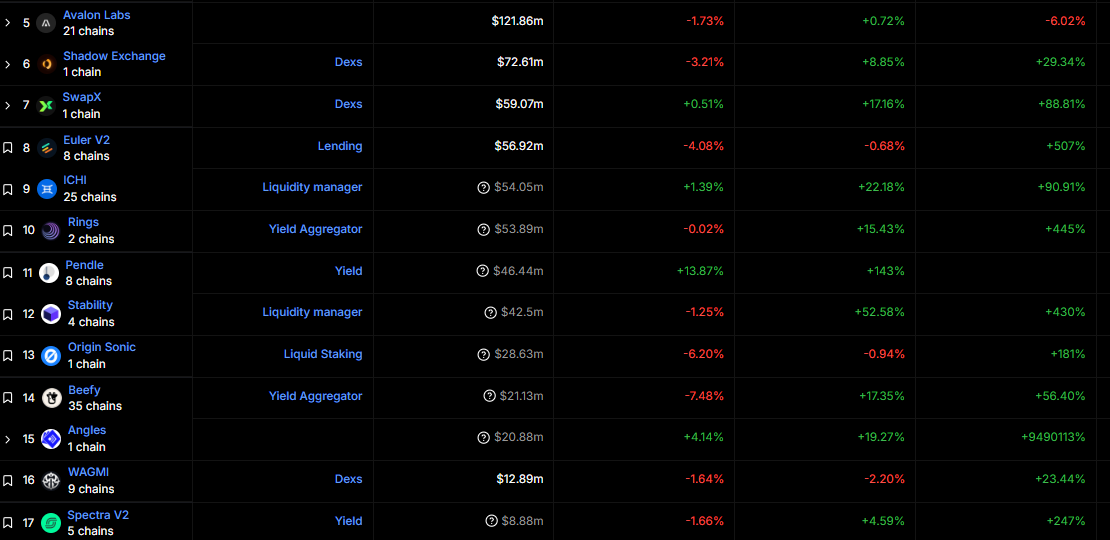

除此之外,Sonic上进一个多月爆发了多个DeFi协议新秀,数据均为亮眼。各位读者也可以自行从APY,风险等角度自行选择适合你的项目,在当前加密市场震荡阶段能够取得一个不错的稳定收益。

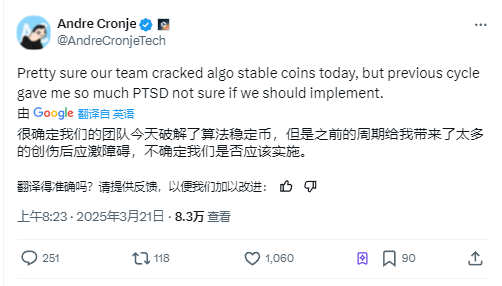

技术破局:算法稳定币突破与AC的“PTSD困局”

“我们破解了算法稳定币难题,但历史创伤让我犹豫。” Sonic联合创始人Andre Cronje(AC)在3月21日的推文中抛出震撼言论。其团队声称通过动态抵押率调整算法与多级清算保护机制,解决了UST等前辈项目的致命缺陷。尽管技术突破显著,AC仍坦言“LUNA崩盘带来的PTSD尚未消退”。

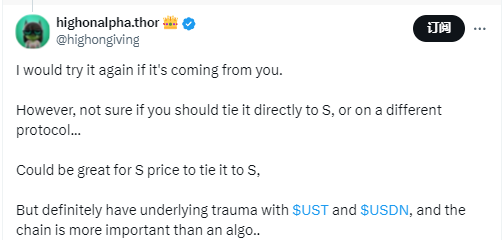

对此DeFi研究员highonalpha说道:不确定是否应该将其直接绑定到 S,还是绑定到不同的协议......价格与 S 挂钩可能会很好,但$UST和$USDN肯定存在潜在的创伤,而且区块链比算法本身更加更重要。

除此之外也有人提出以下解决方法:

- 抗死亡螺旋设计:当稳定币脱锚时,系统优先销毁治理代币而非增发,避免流动性稀释;

- 三阶利率模型:根据抵押率动态调整借贷利率,使APY在-5%至+25%区间弹性波动,抑制投机性抛售;

- 跨链熔断机制:若价格偏离1美元超过48小时,自动触发跨链资产赎回,避免系统性风险扩散。

Sonic联合创始人这种矛盾心态折射出算法稳定币赛道的深层困境——算法稳定币并没有一个完美的解决方案——而且UST等历史崩盘事件造成的400亿美元级财富蒸发,使得市场信心修复远比技术突破更难。

资本入局:顶级机构的"价值投票"与估值博弈

2024年5月,Sonic完成由Hashed领投的1000万美元战略融资,软银、Aave DAO、Bitkraft等机构跟投。这笔资金被精准投向三大领域:

- 开发者激励池:30%用于DApp的Gas费分成补贴,推动生态协议数量从62个激增至312个;

- 合规基建:40%投入Sonic Pay支付系统,获得欧盟EMI牌照与新加坡MPI许可;

- 跨链安全:30%用于Sonic Gateway的Fail-Safe机制研发,将验证节点从7个扩容至21个。

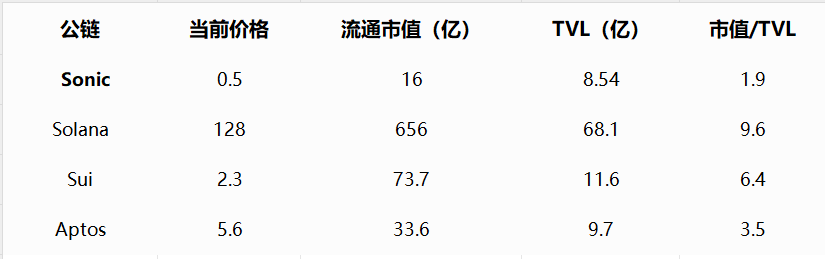

当前$S流通市值16亿美元,市值/TVL比值仅1.9,在主流Layer1中处于价值洼地。对比来看:

从关键指标看,Sonic在性能效率(TPS/Gas费)与估值合理性(市值/TVL)上形成双重优势:

- 资本效率比Solana高306%:每1美元TVL对应的市值仅为Solana的32.7%;

- 质押经济更健康:62%质押率高于Sui与Aptos,且年化通缩率1.8%形成价值支撑;

- 机构持仓集中度:前10地址持有39%流通代币,较SUI高17个百分点,市场存在强烈控盘信号

“$S的价值仍被严重低估。” 加密基金UOB Ventures分析师Lucas Wong指出,若Sonic年内TVL突破20亿美元(年化增速150%),按行业平均市值/TVL比4计算,代币价格有望冲击1美元,较当前0.5美元存在100%的上涨空间。

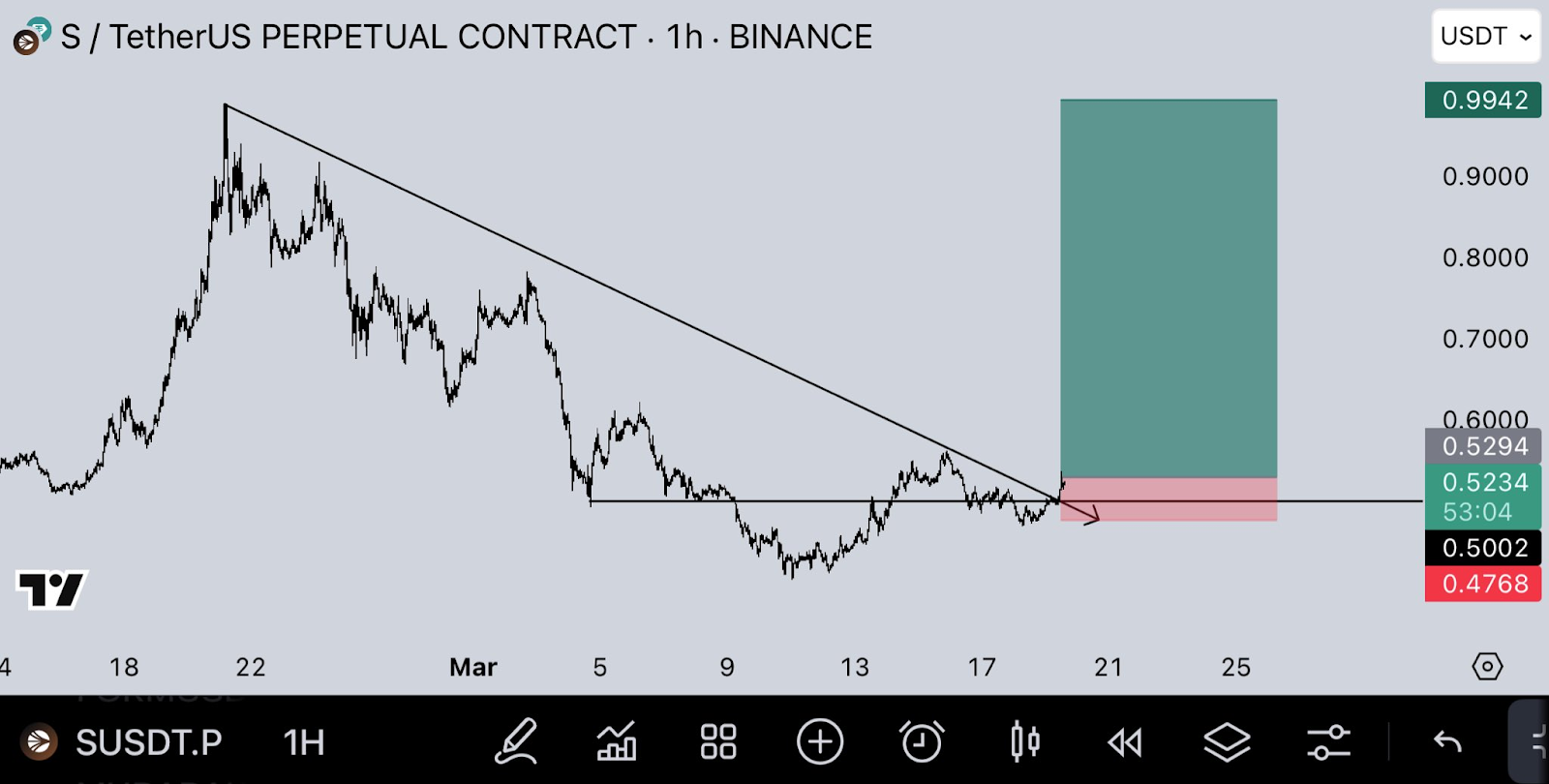

资深交易员NihilusBTC表示,S正在突破下降楔形,一但反转,或将达到0.99美金的价格。

生态爆发前夜:下一个财富密码在哪?

2月28日,Pendle 现已正式上线 Sonic 网络,首批流动性池与 Rings 合作推出: stkscUSD(2025 年 5 月 29 日) stkscETH(2025 年 5 月 29 日) Rings Protocol 是一种生息稳定币协议。用户可以使用各种稳定币或 ETH 资产铸造 scUSD/scETH。scUSD 和 scETH 可在 Veda 保险库中质押(成为 stkscUSD 和 stkscETH),并通过 Aave 等蓝筹 DeFi 协议赚取收益。

3 月 19 日,EVM 交易聚合器 Enso 发文宣布,现已正式上线 Sonic 网络。Enso Shortcuts 正在为 Royco 市场提供支持,以获取 Sonic 的奖励。 Sonic 已启动 Sonic Points 第一季,将其约 2 亿枚 S 空投的一部分分配给其生态系统。Royco 让赚取和比较奖励变得简单,而 Enso 在幕后处理协议集成和存款操作。

随着Pendle、Enso等顶级协议陆续入驻,Sonic的DeFi乐高已显现出独特机会:

1. 收益代币化(Pendle × Rings)

通过分拆scUSD/scETH的本金与收益权,用户可锁定40%+固定APY,或杠杆化押注利率波动。首批池上线24小时即吸引4300万美元存款。

2. 链上支付(Sonic Pay)

支持Apple/Google Pay直接消费USDC,手续费仅0.3%,较Visa跨境费率低92%。内测用户日均交易笔数突破1.2万。

3. Meme热潮(THC、GOGLZ)

社区代币单周涨幅超200%,DEX交易量占比骤升至37%,复制了Solana生态早期的财富效应。

投资结论:被低估的Layer1阿尔法机会

从基本面看,Sonic通过技术性能+经济模型+生态激励的三重创新,已构建起可持续的DeFi增长飞轮。当前市值/TVL比处于公链底部区间,相比SUI同阶段具备更高的安全边际。若TVL年内突破20亿美元(年化增速150%),S代币价格有望冲击2-3美元区间(对应市值60-90亿美元),重现2024年8月至12月,公链新秀SUI从0.46美元涨至5.36美元的行情。

投资者策略建议:

- 长期持仓:配置S现货并参与质押(APY15.9%),捕获生态增长红利;

- 杠杆策略:通过Pendle铸造收益代币或Shadow的x(3,3)模型放大收益;

- 风险对冲:关注空投解锁时间表,利用合约等工具规避短期波动。

Sonic的崛起不仅是Fantom生态的重生,更是Layer1竞争中“效率革命”的标杆案例。在DeFi叙事回归的2025年,其估值重构或将成为本轮周期的核心剧情之一。