比特币阴跌下的十字路口:走熊还是新高,市场何去何从?

截至2025年3月13日,比特币(BTC)在过去24小时内下跌3%,当前价格为81,148美元,比特币市值占比(BTC.D)回落至61.68%。市场情绪低迷,中心化交易所交易量上个月缩减21%至7.2万亿美元,华尔街因“特朗普抛售”而惴惴不安。与此同时,技术指标显示“超卖”状态,衍生品市场保持韧性,比特币ETF资金流向出现复苏迹象。在这一复杂局势下,比特币究竟是处于牛市周期内的正常调整,还是正滑向更深的熊市?本文将基于最新数据与多方观点,从短期震荡、潜在风险和长期机遇三个维度,系统剖析当前市场并展望未来走势。

一、短期震荡:牛市调整的逻辑与支撑

牛市周期中的正常回调

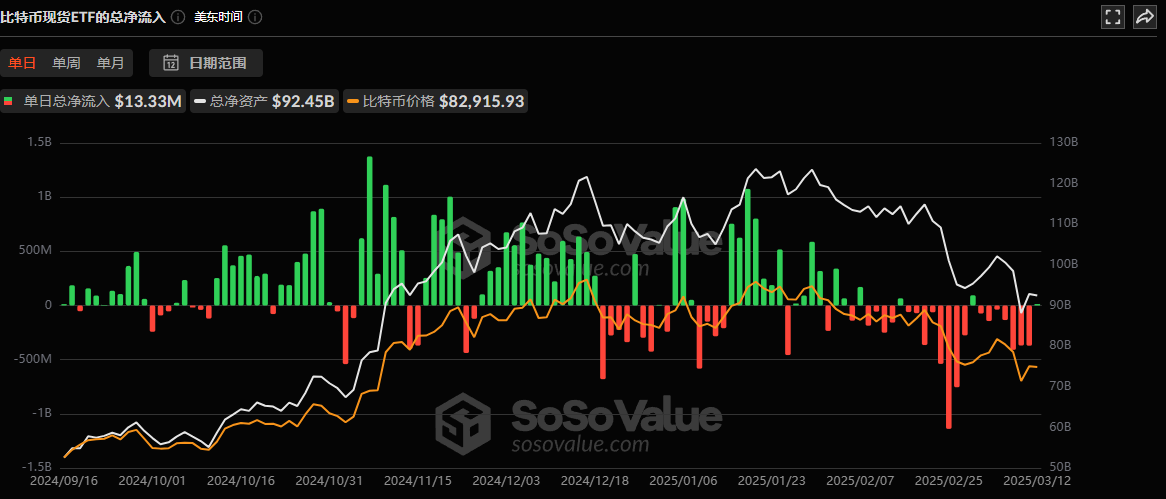

Bitfinex分析师指出,牛市周期内的价格调整是典型现象,当前的阴跌可能仅为暂时震荡,而非长期熊市的开端。他们强调,比特币走势与更广泛的金融市场密切相关,尤其是股票和债券收益率的表现。若全球流动性状况缓解,机构资金流入持续,72,000-75,000美元的支撑位可能成为反弹基石。3月12日,比特币ETF净流入打破连续五天的流出趋势,其中ARK Invest的ETF表现尤为强劲,显示机构需求并未因短期波动而消退。分析师认为,这可能是基金经理为美联储政策转向鸽派而重新调整仓位的信号。

Cointelegraph援引分析师Marcel Pechman的观点进一步佐证了这一判断。他认为,受衍生品市场稳定、美元疲软及美国预算危机影响,比特币此次回调可能已接近尾声。3月11日,比特币跌至四个月低点76,700美元,同期标普500指数一周下跌6%,投资者对全球经济衰退的担忧加剧。然而,与2021年底的熊市崩盘(从69,000美元跌至40,560美元,耗时60天)相比,此次调整更接近2024年6月的中期回调(从71,940美元跌31.5%至49,220美元)。30%的回调幅度在比特币历史中并不罕见,且未触发系统性恐慌。

技术指标与衍生品市场的韧性

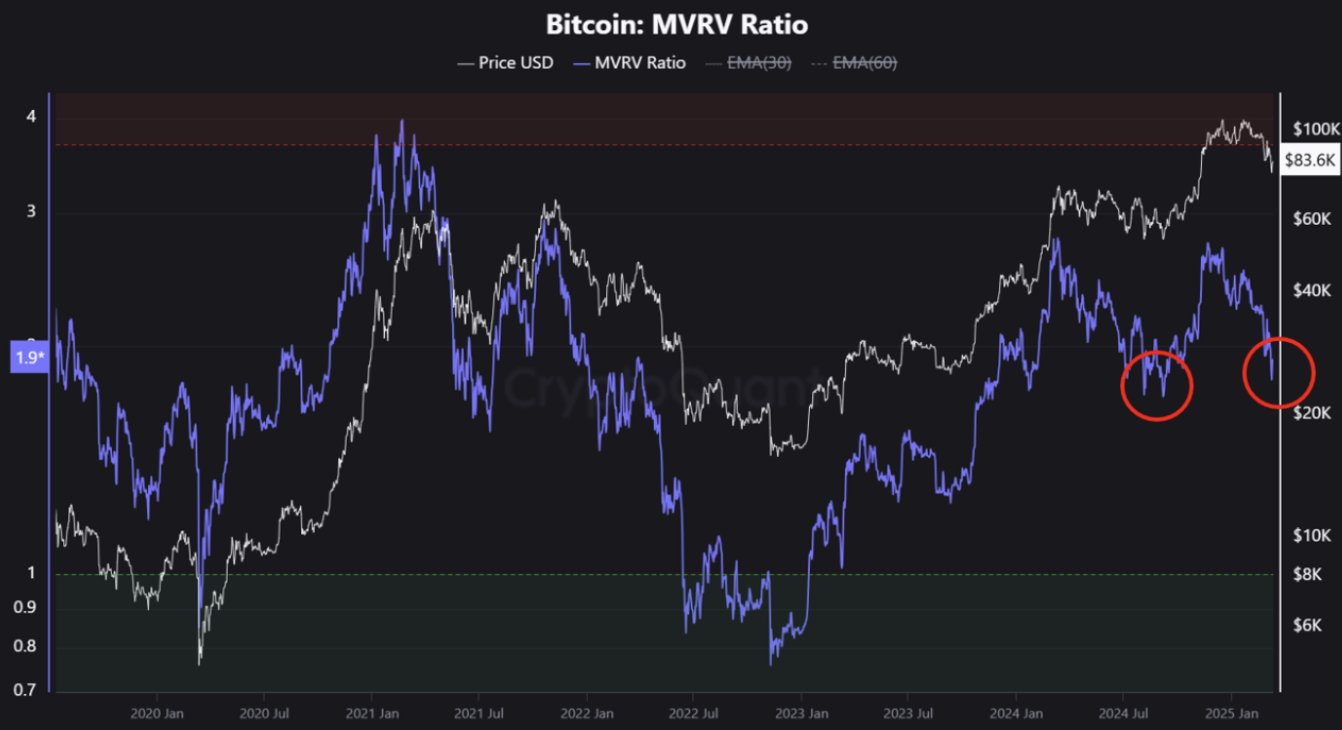

技术分析显示积极信号。CryptoQuant分析师表示,市场进入“超卖”区间,抛压已充分释放,即使不进一步剧烈下跌,也可能为上涨提供有利条件。此外,比特币衍生品市场表现出韧性。Pechman指出,尽管价格下跌,期货年化溢价仍维持在4.5%,远高于2022年6月崩盘后的0%以下水平。永续期货融资利率接近零,表明多空杠杆需求平衡,未出现熊市常见的空头主导。这与2021年底的情景形成鲜明对比,当时美元走强(DXY从92.4升至96.0)伴随着投资者转向现金头寸,而当前DXY从年初109.2回落至104,削弱了避险吸引力。

二、潜在风险:宏观压力与极端情景

宏观经济的不确定性

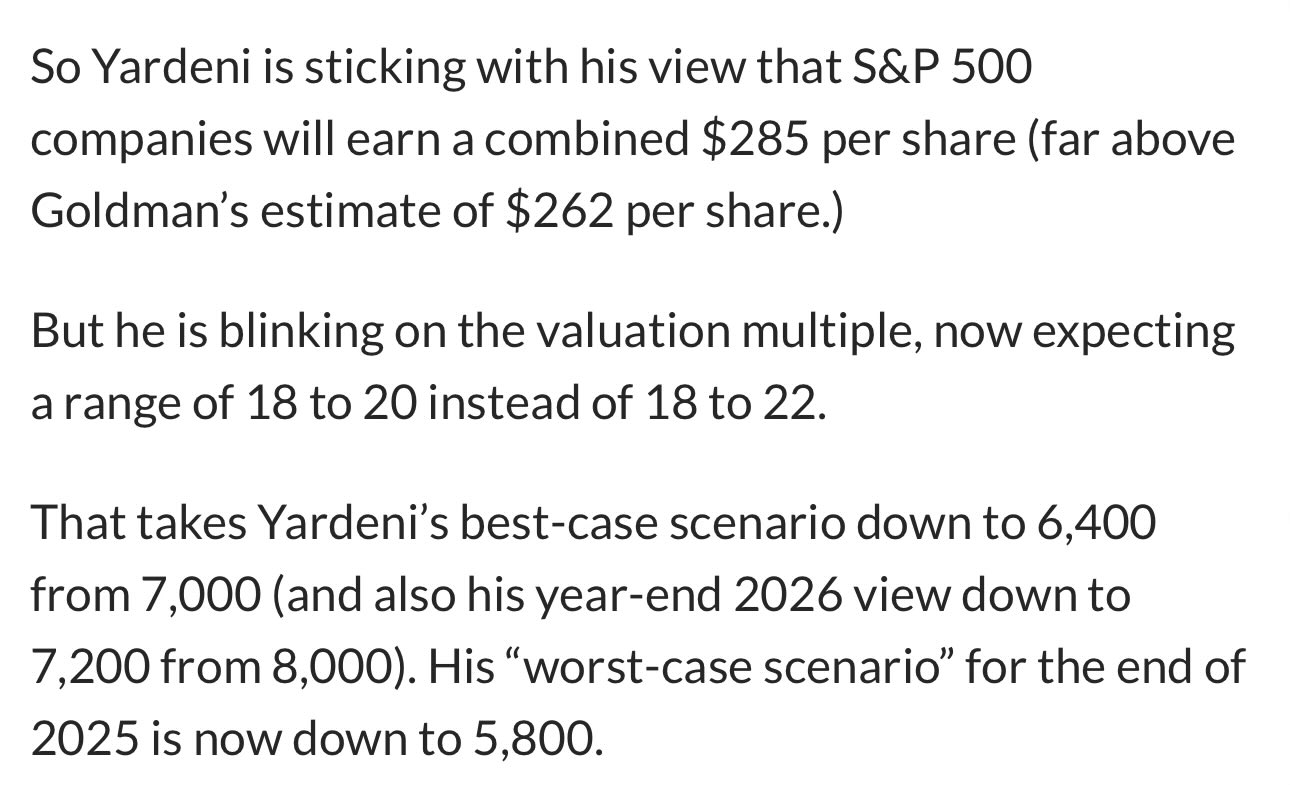

尽管短期指标乐观,宏观经济的不确定性却为市场蒙上阴影。Yardeni Research总裁Ed Yardeni,这位曾预测标普500指数将达7,000点的华尔街“大多头”,近期态度转向谨慎。他警告称,“熊市可能已悄然开始”,并指出“特朗普关税2.0”可能引发类似1962年或1987年的闪电崩盘。火星财经报道也显示,华尔街因“特朗普抛售”而陷入不安,过去20年主导市场的“逢低买入”策略被“锁定利润”和“观望”取代。Roundhill Investments首席执行官戴夫·马扎形容当前买入如同“购买未知演出的折扣门票”,充满高风险与不确定性。

Robert W Baird & Co.董事总经理泰德·莫特森则表示,市场已进入“保本模式”,尤其是科技和加密领域,正面临春季常见的周期性逆风。中心化交易所交易量下降21%至7.2万亿美元,进一步反映出流动性压力。若全球经济衰退预期兑现,或贸易战全面升级,加密市场可能面临更大冲击。

关键支撑位的失守风险

尽管CryptoQuant将“超卖”视为买入机会,但若投资者情绪转向极度恐慌,技术性反弹可能被压制。历史数据显示,恐慌抛售常伴随流动性危机和信心崩塌。若比特币跌破74,000美元并引发连锁反应,短期震荡可能演变为更长时间的熊市。Bitfinex的乐观预测依赖于全球流动性改善,但若这一前提未实现,风险将显著放大。

Eugene Ng Ah Sio从技术层面提出了更具体的下行情景。他预测,若MicroStrategy大规模抛售,比特币可能跌至52,000美元,甚至25,000美元,跌幅分别达36%和70%。对于Solana(SOL),他认为80美元是关键支撑位,若跌破则可能下探25美元,跌幅超80%。这些极端底部虽属低概率,但在宏观恶化(如机构资金撤离或流动性枯竭)下并非不可能。25,000美元的假设虽惊人,但与2022年熊市低点16,000美元相比,仍属合理范围。

BTC.D的误区与ETH的影响

BTC.D(比特币市值占比)常被误读为市场风向标。当前BTC.D回落至61.68%,一些人期待“山寨季”开启。然而,BTC.D下降往往是“BTC涨势放缓+山寨币上涨”的结果,而非原因。其走势很大程度上受以太坊(ETH)牵引,与ETH/BTC汇率高度相关。Eugene已将ETH移出投资组合,显示对ETH短期前景的谨慎,这可能进一步拖累BTC.D,但未必预示山寨币繁荣。投资者若仅依赖BTC.D判断趋势,可能忽视ETH的主导作用和市场真实动态。

三、长期机遇:政策转向与市场潜力

美国政策转向:从监管敌视到战略储备

美国政府对数字资产的态度正在发生历史性转变,为比特币的长期前景注入新动能。3月7日,特朗普总统签署行政命令,正式建立“战略比特币储备”(Strategic Bitcoin Reserve)和“数字资产储备”(Digital Asset Stockpile),标志着美国首次将比特币视为战略资产,类比于传统储备如黄金。白宫官员将其称为“数字时代的诺克斯堡”,强调比特币的稀缺性和安全性,认为其固定供应量(2100万枚)赋予了战略价值。行政命令规定,储备中的比特币将来源于刑事和民事没收资产,且不得出售,旨在作为长期价值储存手段。这一政策扭转了拜登政府时期对加密行业的监管敌视态度,体现了特朗普兑现竞选承诺的决心——他曾承诺将美国打造为“加密之都”。

3月11日,参议员Cynthia Lummis(共和党-怀俄明州)重新引入《比特币法案》(BITCOIN Act),提议美国政府在未来5年内购买100万枚比特币(按当前价格约800亿美元),并将特朗普的比特币储备计划写入法律。该法案还将通过联邦储备的净收益和财政部发行新金证书(基于当前市场价格)筹资。Lummis表示,这一法案旨在“利用数字创新的全部潜力,解决国家债务问题,同时保持全球经济中的竞争优势”。这一立法动向表明,美国可能进一步扩大比特币持有量,巩固其在全球数字资产竞赛中的领先地位。

宏观流动性宽松:全球央行的潜在催化剂

宏观流动性的改善可能是比特币长期上涨的另一大推动力。Arthur Hayes在X平台发文表示,当前市场调整是牛市中的正常现象,他预测比特币可能在70,000美元附近见底,从历史高点110,000美元下跌36%,这在牛市周期中并不罕见。他进一步指出,股市(尤其是标普500指数SPX和纳斯达克指数NDX)可能进入“自由下跌”阶段,触发全球经济进一步放缓。然而,这种压力可能促使主要央行采取行动。Hayes预计,美联储、欧洲央行和日本央行将陆续推出宽松政策,以刺激各自经济复苏。

Hayes的分析为比特币的长期潜力提供了宏观视角。宽松政策的实施通常意味着降息、资产购买或量化宽松,这些措施将增加市场流动性,降低无风险利率,从而推高风险资产价格。比特币作为一种抗通胀资产,在流动性宽松环境中往往表现强劲。例如,2020-2021年美联储的超宽松政策推动比特币从10,000美元飙升至69,000美元的历史高点。Hayes建议投资者在这一阶段“大举进场”,尽管可能错过绝对底部,但能避免长期震荡和潜在的未实现损失。对于更谨慎的投资者,他推荐等待各大央行宽松政策落地后再加大资本投入,以降低风险。

机构化进程加速:银行与区块链的融合

美国政策转向不仅限于政府储备,还可能推动更广泛的机构化进程。3月12日,福布斯刊文指出,数字资产已从金融体系的边缘走向核心,传统银行对加密市场的兴趣日益浓厚。文章提出,美国银行应被允许持有比特币、以太坊等成熟数字资产,并通过多元化、对冲策略和严格的曝光限制来管理风险。银行已在外汇和商品市场中应对波动,类似工具完全适用于加密资产。此外,区块链技术可优化跨境支付、降低交易成本,并推动金融机构向真正的24/7运营迈进。这种现代化潜力可能吸引更多银行入场,进一步提升比特币的市场合法性和流动性。

白宫3月7日举办的首届加密峰会也传递了积极信号。特朗普在峰会上表示支持国会通过稳定币和加密市场的立法,称其为“经济增长和金融创新的巨大机会”。与会者包括MicroStrategy的Michael Saylor、Coinbase的Brian Armstrong等行业领袖,显示出政府与加密行业合作的意愿。Coinbase CEO Brian Armstrong表示,“美国政府现在是比特币的持有者,甚至可能是购买者,这将促使G20其他国家将比特币视为黄金标准的继承者。”这一趋势可能引发全球范围内的“比特币储备竞赛”,进一步推高其长期价值。

四、结论与投资建议

对于投资者而言,当前局势既是挑战也是机遇。在明确趋势前,保持灵活性比盲目抄底或抛售更明智。短期交易者可关注74,000-76,000美元支撑位的得失,结合ETF资金流向和DXY走势判断反弹时机。长期投资者则应聚焦政策动向和机构行为,避免被短期波动干扰。正如Ed Yardeni所言,熊市可能悄然降临,但Bitfinex的信心与衍生品市场韧性也在提醒我们:牛市的故事或许远未结束。

比特币的下一步,取决于全球经济这盘大棋的走向。在阴跌与希望交织的十字路口,谨慎与耐心可能是当下最好的选择。