亏钱的meme币玩家们,正疯狂涌进预测市场

在 Pumpfun 和 Bonk 等 Meme 发射平台的百团大战进行的如火如荼的时候,对 Degen 们来说另外一块市场正像是 23 年的 Memecoin 一样正在整个空间中开始流行。

预测市场已经一只手掐住了 Memecoins 市场的咽喉了。

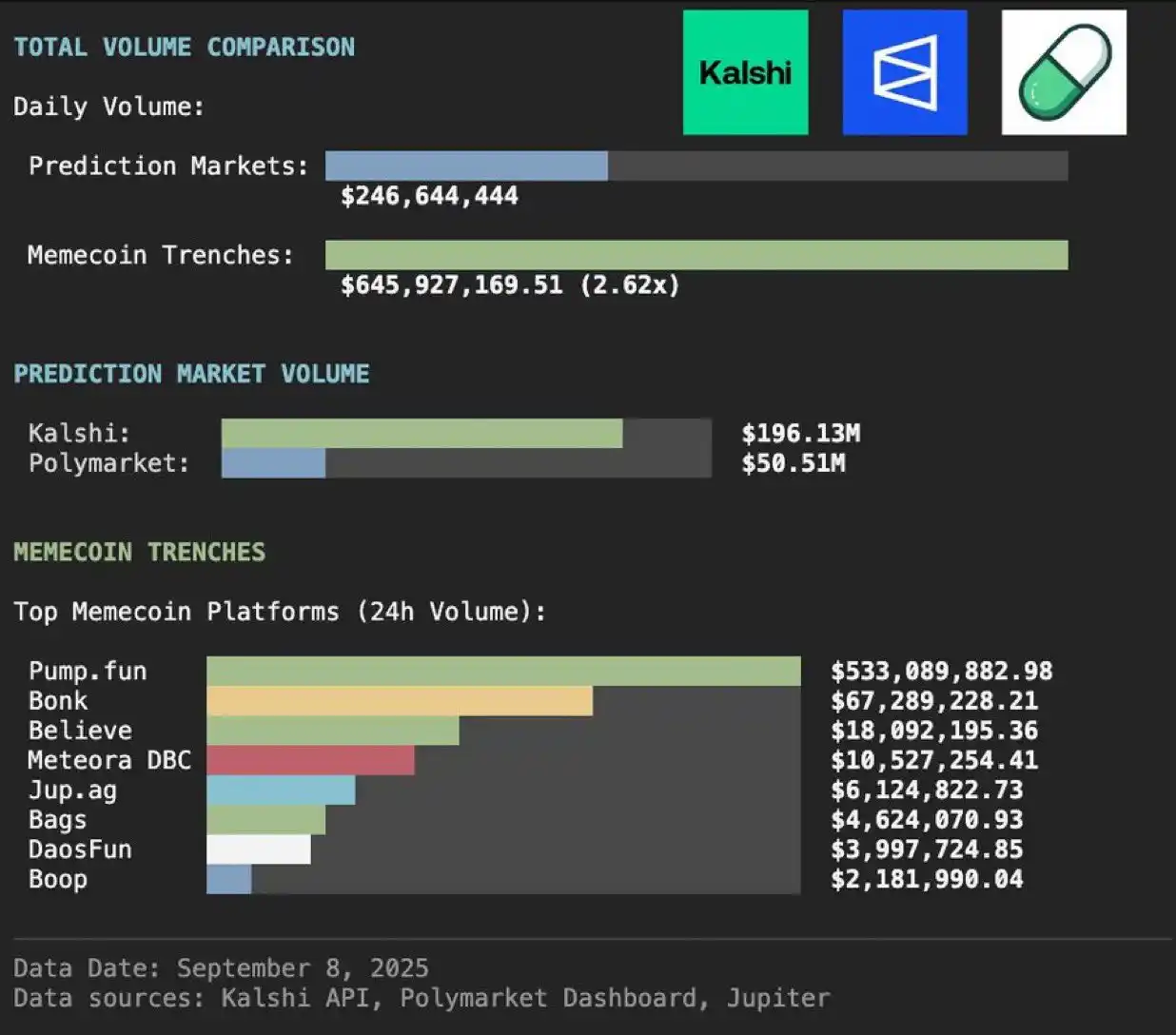

上个月刚刚入职 Kalshi 担任加密货币主管的 John Wang 在近日公布了一组数据,数据表明现在的预测市场已经达到了 Solana Memecoins 整体市场总交易量的 38%。

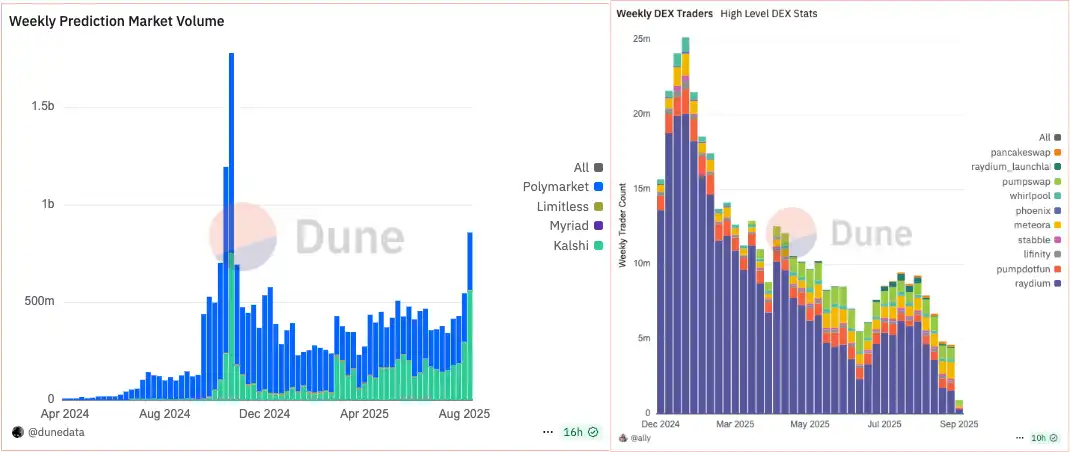

而在 John 加入 Kalshi 的不到一个月的时间内把 Kalshi 的交易量提高了两倍后,预测市场的整体交易量也在各方催动下达到了去年 10 月大选前夕的水平。而另一组数据却相当醒目,几个主要 交易 Memecoins 的 DEX 独立地址数则从去年 12 月的巅峰一路下跌至今,交易人数已经不足巅峰期的 10% 了。

左:预测市场周交易量、右:Solana DEX 的交易者数量,源:DUNE

难道 Memecoins 的时代真的要结束了吗?预测市场的体量是否又会如 John 所说达到 Memecoins 市场的 10 倍以上呢?

Memecoins 热潮的衰退

不得不说,加密市场中的 Memecoins 曾在近年制造了诸多造富神话,也一时间吸引了许多新人加入这个行业,但如今这一狂热正明显降温。

回顾 2021 年,老牌 Memecoin 如 Dogecoin(DOGE)和 Shiba Inu(SHIB)在马斯克等话题助推下价格飞涨,市值一度高达 800 亿和 390 亿美元,Memecoins 市值占整个山寨币市场的比重当年峰值达到 12%。

此后 Meme 文化在 2023-2024 年再次掀起浪潮,特别是 2024 年初 Solana 链上的 Pump.fun 平台横空出世,零门槛发行代币引发了新一轮「Meme 造币」运动,在当时引发了加密领域前所未有的 Memecoins 交易爆发,大量散户涌入 Solana 追逐下一个暴富机会。

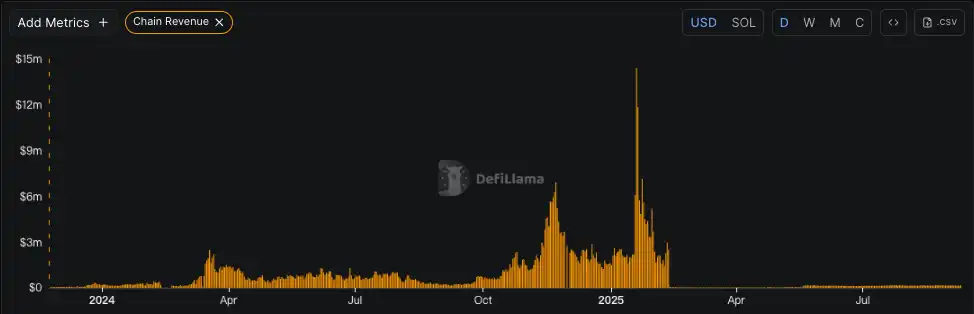

然而,盛极而衰的迹象已经开始显现。尽管 Pump.fun 等平台制造过将几美元翻成数百万的传奇案例,但绝大多数投机者难逃亏损命运。据统计,新发行的 Memecoins 近 99% 最终会归零,Solana 的交易手续费收入也下降了 90% 以上。

Solana 交易手续费收入,源:Defillama

Memecoins 的颓势实际上归因于多重因素。宏观环境的不确定性令投机资金趋于谨慎、缺乏监管约束滋生了庄家肆意收割与内幕交易丑闻、社交媒体大 V 和名人利用影响力炒作再高位抛售的割韭菜戏码屡屡上演(甚至总统也是如此)内幕交易泛滥、流动性的匮乏、加上成千上万的骗局和 Rug pull,即使是赌性最大的 Degen 也不免对此感到疲惫。

Meme 板块的参与者在结构上发生了变化。一方面,合规压力下不少早期充当庄家的大户资金正撤离这一灰色地带;另一方面,除了鲸鱼操盘的内幕外,市场中留下的多为中小散户互相博弈,Meme 交易日益演变成一场赤裸的零和 PVP。

P 小将乐于追逐短期博弈快感,长期持有打造共识文化成为。这种缺乏沉淀的 PVP 炒作模式导致 Memecoins 难以形成真正的社区共识,价格缺乏基本面支撑而瞬间涨跌,结果往往是涨时一哄而上、跌时鸟兽散。没有稳健资金愿意参与长期建设,大资金更不可能进场接盘,形成了一个恶性循环。

参与 pumpfun 玩家的赚钱与损失比例,此前 (亏损:赚钱) 的比例在 7:3 上下浮动,而现在达到了 6:4,但赚钱和亏钱的范围几乎集中在了+—500 美元,Memecoins 的财富效应正在消失,源:DUNE

共识导致价格不稳、资金避而远之,反过来又让市值难以做大。这种「击鼓传花」式的博弈游戏随着财富效应的消退正变得越发冷清。

老 Meme 变成波段工具,新 Meme 变成 P 小将的天下,文化共识变成不实际的存在。种种迹象表明,Memecoins 神话逐渐褪色,市场开始将目光投向新的热点领域。

Degen 的新竞技场

当 Meme 狂潮逐渐退去,Degen 并未收手,而是将热情转移到了预测市场上。如果你常刷 X,可能会经常看到一些所谓的「人物传」,他们通常会讲述一个人怎么用很少的钱赚到超高的倍数,这类故事的背景以前是 Memecoins 或者 DeFi 的套利,现如今换成了预测市场。

多巴胺

德州扑克数学理论发起人 David Sklansky 在《扑克理论》中说过「赌博的本质是信息不对称下的下注」换言之,赌徒需要的是对赔率和信息优势的感知,而不是绝对的必胜。

从这个角度上来看预测市场提供了与炒 Memecoins 类似的多巴胺刺激,但机制上更加透明公平。当你买入「特朗普赢得大选」或「美联储降息」的押注合约时,最终输赢取决于客观事件结果。没有项目方突然跑路的风险,也不存在人为砸盘归零的「地毯式拔网」,最坏结果无非是赌错方向血本无归,而不至于像某些空气币那样在内幕操纵下无端遭殃。

这种从「开发团队会不会卷款跑路」转变为「事件本身会不会发生」的心理落差,投机行为的模式「升级」。赌徒们依然在下注博弈,但赌局锚定了现实世界的结果,有了基本的真实性支撑。

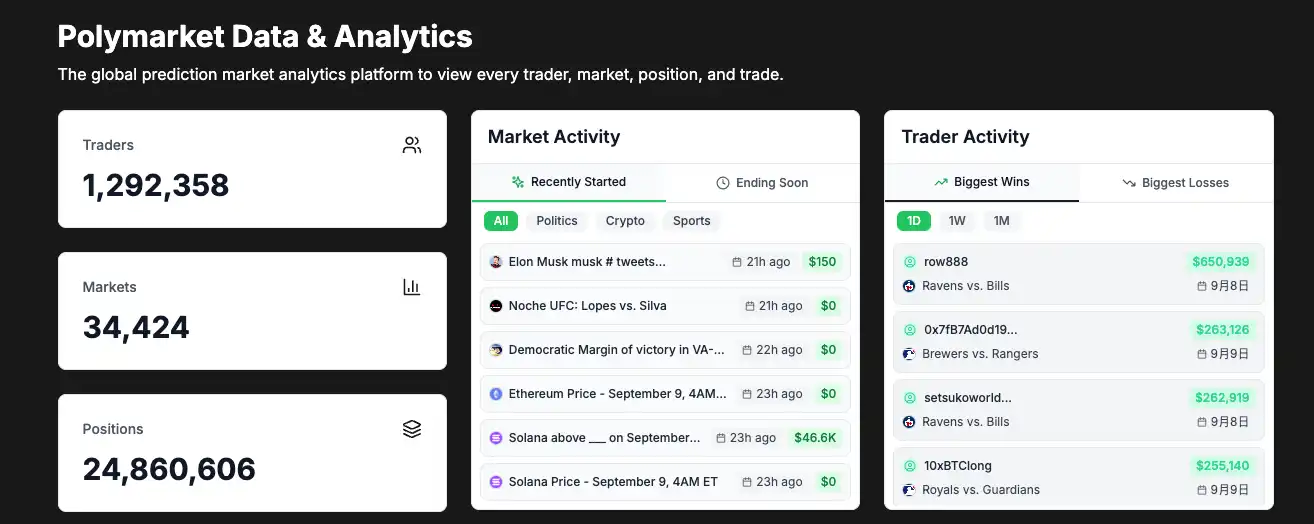

Polymarket 的交易者已经达到 130 万人,而 Kalshi 没有公开用户资料,但其市占率已经超过了 Polymarket。预测市场的参与人数可能已经达到数百万人次,源:polymarketanalytics

监管

更重要的是,监管动向为预测市场增添了合法性的光环。过去很多去中心化预测平台因政策风险对美国等市场用户闭门谢客,而如今形势正在发生变化。

2024 年下半年,Kalshi 平台与美国商品期货交易委员会(CFTC)之间的一场官司成为转折点。这家总部位于美国、完全合规运营的预测市场交易所此前因试图上线国会选举结果合约而遭到 CFTC 阻挠,但据报道当年 9 月联邦法院判决 Kalshi 胜诉,认定监管机构无权禁止此类政治事件合约。

这一裁决为 Kalshi 在全美范围内开展业务扫清了障碍,使其成为美国首个真正持牌的预测市场平台。Kalshi 随即抓住机遇,在 2024 年美国大选期间大展拳脚。据路透社等消息,光是总统选举夜当日该平台就创造了约 10 亿美元的成交量,全年交易额更是同比暴增十倍至 19.7 亿美元。凭借合规优势,Kalshi 得以迅速扩张版图,不受地域限制地吸引用户参与,而这也帮助其在 2025 年初的新一轮融资中获得了高达 10 亿美元的估值。

与此同时,老牌去中心化预测市场 Polymarket 也在寻求合规化出路。该平台因早年未遵守美国法规曾在 2022 年被 CFTC 罚款 140 万美元,一度对美国用户关闭。但是在特朗普政府上台后,美国监管环境有所松动,Polymarket 于 2025 年通过收购持牌实体的方式重新进入美国市场。

财富效应

对于逐利的投机资金而言,预测市场之所以能够承接 Meme 退潮后的热度,更在于它同样具备财富效应,且玩法更加多元。

首先从潜在收益看,赌对黑天鹅事件所获得的回报并不逊于炒作山寨币。在预测市场中,如果早期以极低赔率押注某个小概率事件,事后真的发生即可获得数倍乃至数十倍的收益。例如,2024 年美国大选前,不少人购买了特朗普胜选的合约作为对冲或投机。据报道有一位大户豪掷 3000 万美元买入「特朗普当选」的看涨份额,结果特朗普成功赢得选举后该交易者获利高达 8500 万美元。

当然,小资金玩家也可以选择赔率高达数十倍的长尾事件合约博一把,实现「小赌赢大钱」。值得一提的是,以二元期权为核心的去中心化预测市场,也开始引入合约杠杆工具来进一步放大收益。Azuro、D8X、Drift 等平台都曾或者依然提供合约杠杆。

这种融合 DeFi 衍生品的模式拓宽了盈利空间,也为擅长捕捉套利机会的专业玩家提供了用武之地,这也让一些 DeFi 玩家参与预测市场时能够得心应手。他们可以在不同平台间寻找赔率偏差套利,或利用衍生品对冲风险,加上日益完善的各类数据看板以及跟单机器人,玩法比纯炒 Memecoins 或单纯做合约交易丰富得多。

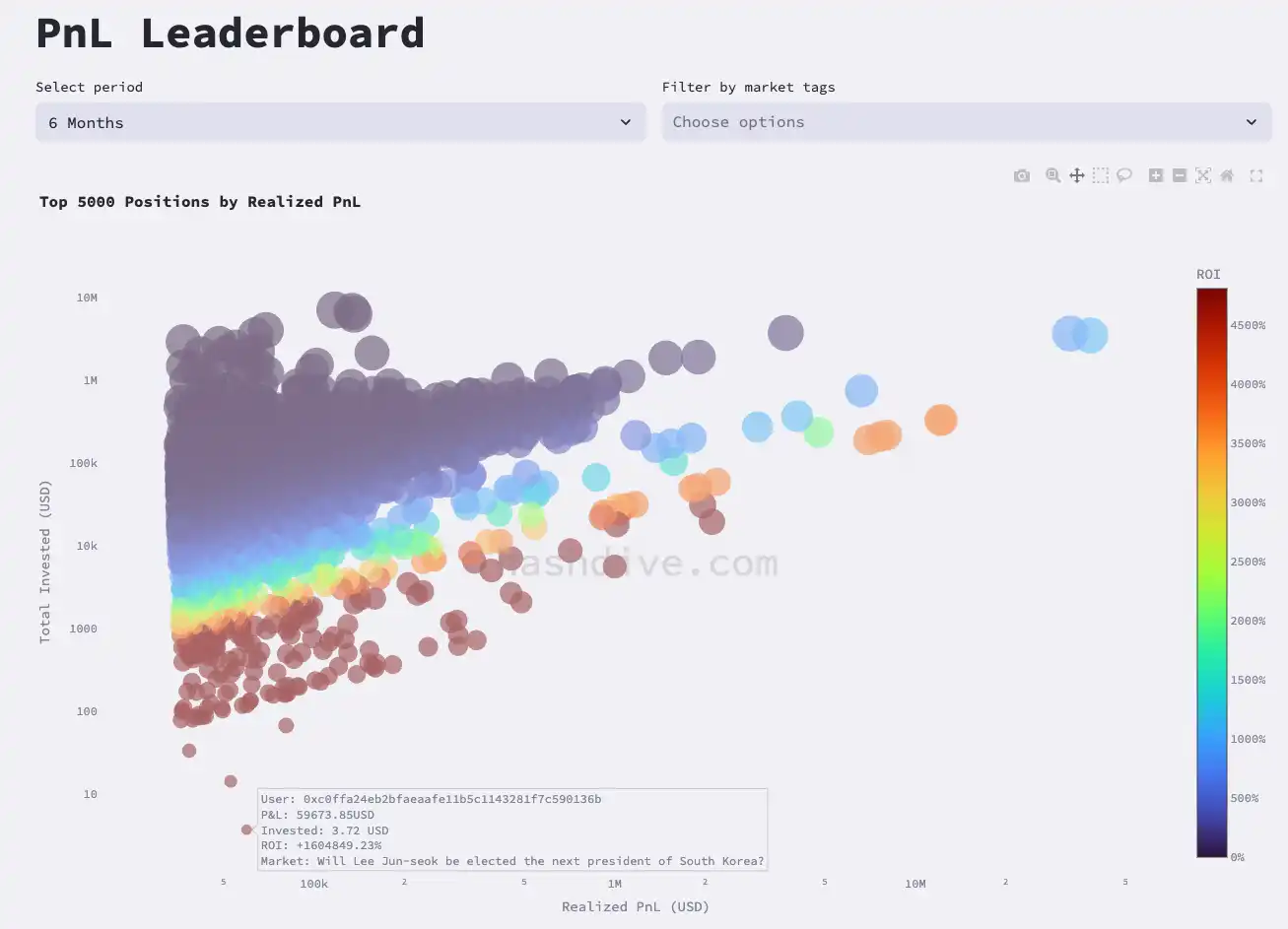

过去 6 个月预测市场的收益玩家的分布表,越红为 ROI 越高,左下角的一位玩家用 3.72 美元赚取了近 6 万美元,源:hashdive

低教育成本

除了高收益机会,「教育成本低」也是预测市场吸引资金的重要原因之一。

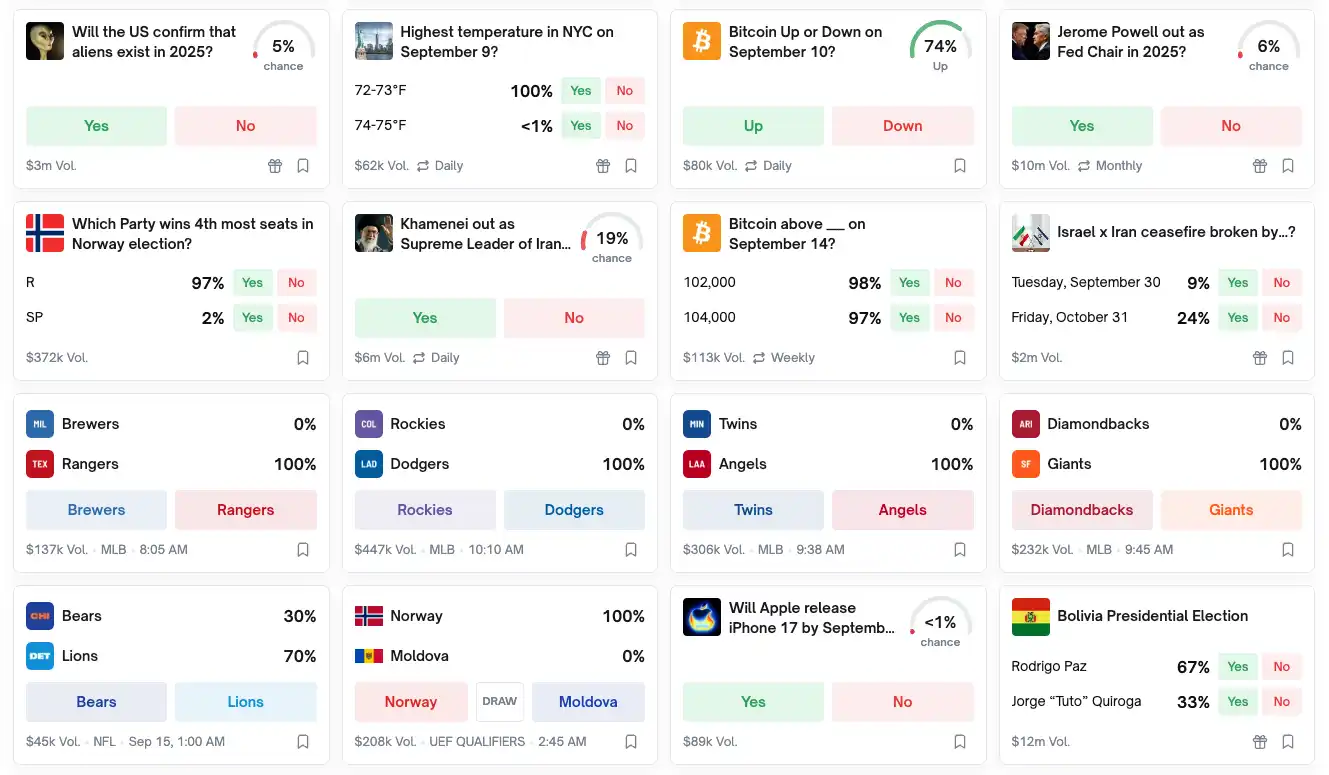

与 Memecoins 局限于炒作加密项目不同,预测市场上可交易的标的几乎无所不包,涵盖政治、经济、体育、娱乐等各个领域,满足了不同人群的「赌兴」。以 Polymarket 为例,既有严肃的宏观话题(如「比特币在某日期前是否突破历史新高」、「美联储下一次会议是否降息」),也不乏充满网络文化色彩的猎奇话题(如「一线男团 Coldplay 成员年底前是否离婚?」、「2025 年是否会被官方证实存在外星人?」)。

许多看似荒诞的热点议题在该平台上都有对应市场,这实际上将 Meme 文化融入了预测交易。用户可以对流行梗、名人话题等下注,这种娱乐化参与降低了门槛,也提高了趣味性。

Polymarket 的预测主题

相比之下,Memecoins 虽然名字带「Meme」,但终究还是加密圈内部自娱自乐的产物,圈外人往往难以理解其梗和价值。而预测市场押注的是真实世界发生的事件,大众更容易理解参与。

有人形象地说,预测市场只是把原本在线下赌马、赌球的行为搬到了链上,用更公开透明的方式进行。很多原本对加密代币一头雾水的普通投资者,一旦看到平台上有与新闻事件相关的合约,也会产生兴趣去下注试水。

再加之一些平台(MYRIAD 等)开始通过插件或嵌入 App 直接将预测行为逻辑嵌入社交媒体或手机 App 上,让用户在刷推特时或开 App 时就能顺手参与竞猜,提高了参与度。这一切都使预测市场更有希望突破圈层,吸纳比特币等传统加密资产之外的长尾用户。

预测市场对现实世界反向影响

预测市场的公平性和信息价值也被一些观点所推崇。由于合约最终结算依据客观事实,市场不存在人为做假的空间,因而结果相对公正透明。在 Memecoins 领域,散户常担心开发团队作恶或庄家砸盘,但在预测市场里这些都不是问题。同时,信息敏锐度高的参与者可以通过提早下注来获利,其过程反过来为市场价格提供了信号,被视为「用金钱预测未来」的机制设计初衷。

例如,当某事件真实概率被低估时,掌握内幕消息或专业见解的交易者会大量买入相应合约,从而推高价格接近合理水平,这一套利过程即是对错误赔率的修正。有研究指出,正是依靠这些理性的套利者,成熟预测市场往往能够给出比民调等更准确的事件概率,被媒体和机构参考。

当然,过度投机也可能掩盖信息有效性。如果涌入大量并不知情、纯粹跟风的投机资金,短期内可能让合约价格偏离合理概率。但实践表明,只要有足够多理性玩家存在,明显偏差通常会被迅速纠正,极端持续的误价较为少见。

总的来说,预测市场在聚合民意和信息方面具有独特价值,如果吸引的参与者越多元、信息越丰富,其结果越具参考意义。这种「寓投机于预测」的模式甚至得到了一些主流人士的认可。由于预测市场强调的是基于信息和判断进行交易,不少支持者避免使用「赌博」一词,而是冠之以「信息市场」的概念来提升其社会接受度。

这种包装颇有成效,像是许多 VC 或者政府官员都越来越多的把预测市场的数据拿来做自己的观点分享的根据。相比 Memecoins 给人「纯粹赌大小」的印象,预测市场正努力营造一种更高智商、更有价值的投资游戏氛围,从而吸引更广泛的参与人群。

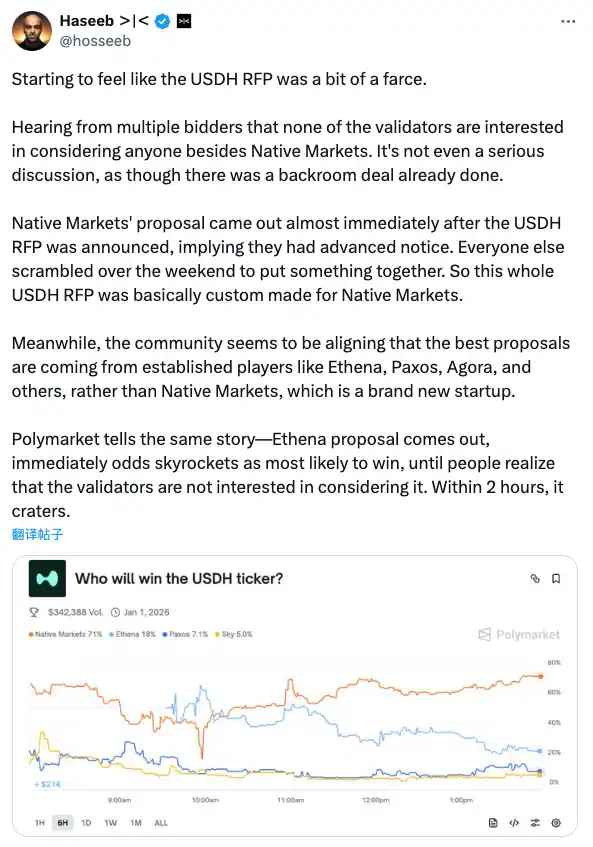

dragonfly 的合伙人 Hasseb 就 USDH 的讨论中引用了 Polymarket 的预测观点

值得注意的是,资本市场也在追逐这一新风口。去年以来,多家预测市场平台获得大额融资,估值迅速攀升。Kalshi 在赢得官司后不久即宣布完成 1 亿美元融资,投后估值达到 10 亿美元级别。Polymarket 也在 2025 年初筹集了 2 亿美元资金,使其估值升至约 20 亿美元。

新兴创业项目层出不穷,资本对其的兴趣也在增加。在这个赛道上从 2021 年仅 300 万美元的投资到如今,机构对其的投资额度已经达到了 3.7 亿美元。

老牌互联网券商 Interactive Brokers 的创始人 Thomas Peterffy 在 2024 年 11 月接受 CNBC 采访时曾公开预言,未来 15 年预测市场的规模可能会赶超股票市场,因为它独特地为各种公共预期定价。

在经历了 Memecoins 热潮的此消彼长之后,预测市场或许正接棒成为新一轮投机资本竞逐的竞技场。