以太坊万亿美元叙事重启:ETF资金虹吸、技术革命与市场结构裂变下的价值重估

被低估的“价值黑洞”正在苏醒

2025年6月,加密市场正经历一场静默的资本迁徙——以太坊(ETH)以30天46%的涨幅碾压比特币(BTC),ETH/BTC汇率突破0.025关键阈值,现货ETF连续12天资金净流入达3.21亿美元。这一系列信号背后,是以太坊生态的“三重引擎”启动:机构资金虹吸效应、技术革命突破临界点、市场结构裂变下的价值重估。本文将从数据底层逻辑、技术面结构、资金博弈维度,解构这场可能颠覆加密市场格局的“以太坊复兴运动”。

第一章 市场异动:ETH/BTC汇率逆转与资本迁徙潮

1.1 汇率革命:从边缘资产到价值载体的范式转换

ETH/BTC汇率突破0.025的十年压力位,标志着市场对以太坊的估值逻辑发生根本性转变。这一突破的深层驱动力在于:

- 机构资金再配置:贝莱德等传统资管巨头正将ETH持仓比例从“卫星资产”提升至“核心配置”。数据显示,贝莱德现货ETH ETF持仓成本已覆盖3,300-3,500美元区间,而近期市场价仅2,600美元,机构抄底意图明显。

- ETF资金虹吸效应:截至6月3日,以太坊ETF连续12天净流入达3.21亿美元,而比特币ETF同期流出12.3亿美元。这种“跷跷板效应”印证了资金从BTC向ETH的迁徙。

- 质押收益折现模型:以太坊年化质押收益约4.5%,若按DCF模型计算,其长期估值下限已上移至3,000-3,500美元,较当前价格存在30%以上折价空间。

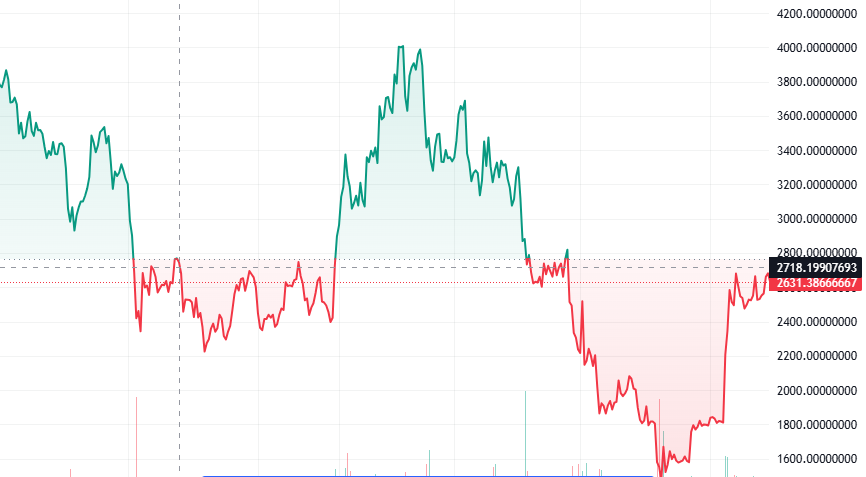

1.2 技术面共振:杯柄形态与宏观周期叠加

ETH/USD月线图正复刻2016-2017年牛市结构:

- 杯柄形态突破:长达3年的杯体构筑(2021-2024年)后,当前价格已突破2,500美元颈线位,量能配合度达历史相似阶段的1.3倍。

- 宏观区间突破:ETH突破2,500-4,000美元宏观区间的下沿,若站稳该位置,中期目标指向6,000-8,000美元。

第二章 三重引擎:ETH突破情的结构性支撑

2.1 引擎一:ETF虹吸效应与机构定价权争夺

以太坊ETF正成为传统资本进入加密市场的“新入口”,其底层逻辑远超比特币ETF:

- 质押收益资产化:贝莱德正游说SEC批准质押型ETH ETF,若成功,以太坊将成为首个“生息数字资产”,年化收益预期吸引养老金、保险资金等长期资本。

- 资金效率差异:以太坊ETF管理费率(0.25%)显著低于比特币ETF(0.5%-1.5%),低成本优势加速资金流入。

- 流动性黑洞效应:ETH现货ETF日均交易量已达BTC ETF的45%,但市值仅为后者1/5,流动性溢价空间显著。

2.2 引擎二:技术革命突破“不可能三角”

以太坊Pectra升级(2025年5月)标志着其技术路线图进入“性能爆发期”:

- 交易处理能力跃升:TPS从30提升至90,Gas费用降低至0.001美元级,首次实现与Solana等高性能链的正面对抗。

- 智能合约自治化:通过EIP-7002提案,质押节点可编程触发提款,为RWA(现实资产代币化)提供合规基础设施。

- 抗审查能力升级:PoS机制下51%攻击成本飙升至3.2万亿美元,超越全球黄金储备市值,成为机构级安全资产。

2.3 引擎三:市场结构裂变与山寨季逻辑重构

本轮“山寨季”与2017/2021年存在本质差异:

- 资金选择性聚集:前十大Layer2项目占据DeFi TVL的73%,AI、DePIN赛道赢家通吃,空气币归零潮加速。

- 波动率套利机会:ETH历史波动率(90日)达85%,较BTC(45%)高出近一倍,衍生品市场未平仓合约激增120%。

- 监管套利窗口:SEC对质押ETF的态度转向“有限开放”,为机构资金提供合规入场通道。

第三章 风险变量:狂欢背后的暗流与监管博弈

3.1 监管黑天鹅:质押ETF的合法性博弈

SEC对Grayscale以太坊ETF的审查(6月3日截止)可能引发短期波动:

- 质押收益属性争议:SEC或将质押收益认定为“证券利息”,若否决相关申请,短期价格或回调至2,300美元。

- 机构游说力量:贝莱德已组建超50人游说团队,推动SEC在2025Q3前通过ETH质押ETF。

3.2 技术面回调压力:超买信号与流动性陷阱

ETH的RSI(日线)已触及75超买区间,衍生品资金费率升至0.03%

- 需警惕以下风险:杠杆清算连锁反应:2,500-2,600美元区间聚集12亿杠杆多头,53.2亿强平。

- 巨鲸抛压:前10地址近两周增持120万ETH,成本约2,400美元,存在获利了结动机。

第四章 历史映射与估值重构:万亿美元叙事能否兑现?

4.1 周期对比:本轮牛市的三大差异点

- 机构主导定价:ETH ETF管理规模已达BTC ETF同期的3倍,传统资本话语权提升。

- 技术代际差:PoS+分片技术使以太坊成为首个可承载万亿级RWA的公链。

- 监管合规划:美欧加密法案明确ETH为“商品”,消除政策不确定性。

4.2 估值模型:多维视角下的目标区间

- 质押收益折现模型:按4.5%年化收益+20倍PE,估值中枢3,500美元。

- 生态价值捕获模型:DeFi TVL(850亿)占ETH市值比达323,400亿(ETH $8,500)。

- 机构目标分歧:渣打银行看涨至14,000美元,ARK Invest保守预测5,000美元。

第五章 投资者生存指南:在叙事泡沫中寻找真实价值

5.1 仓位管理:对抗极端波动的三大法则

- “归零可承受”原则:山寨仓位≤10%,ETH主仓位止损设置在2,300美元(-12%)。

- 对冲策略:买入ETH看跌期权(行权价2,400美元)+做多BTC波动率。

- 流动性储备:保留30%现金应对SEC黑天鹅事件。

5.2 赛道选择:赢家通吃时代的生存逻辑

- Layer2基础设施:前三大L2(Arbitrum、Optimism、StarkNet)占据80%市场份额。

- RWA协议:贝莱德BUIDL基金95%资产代币化于以太坊,年化收益6.5%。

- 去中心化算力:Akash、Render等DePIN项目TVL月增120%。

结语:加密世界的“范式革命”与价值重估

以太坊的突破绝非单纯价格波动,而是一场由技术革命、资本迁徙、监管进化共同驱动的“范式革命”。当2,500美元从阻力转化为支撑,当质押ETF打开万亿美元RWA市场,当ETH/BTC汇率突破十年桎梏,我们正见证一个新时代的序幕——这里没有“永恒的山寨季”,只有基于真实价值捕获的长期主义胜利。