暴跌中逆市躺赚15%!AC亲授Sonic稳定币套娃术:2025熊市生存终极指南

一、熊市生存的底层逻辑:加密市场的「防御性资产」革命

当比特币月线两连阴跌破82000美元心理关口,以太坊失守1800美元关键支撑位,市场恐慌指数(Crypto Fear & Greed Index)持续处于「极度恐惧」区间,加密投资者正面临2022年以来最严峻的熊市考验。在这种系统性风险加剧的背景下,传统牛市中「持有主流币+杠杆做多」的策略已完全失效,取而代之的是以稳定币为核心的「防御性资产配置」范式转移。

从历史周期看,熊市生存需要遵循三大铁律:

- 本金安全优先:避免持有波动性资产导致的被动亏损(如BTC/ETH持仓的持续缩水)

- 收益可预测性:通过协议底层收益(如利息、质押奖励)而非价格波动获利

- 风险对冲机制:利用衍生品工具或协议组合降低敞口风险

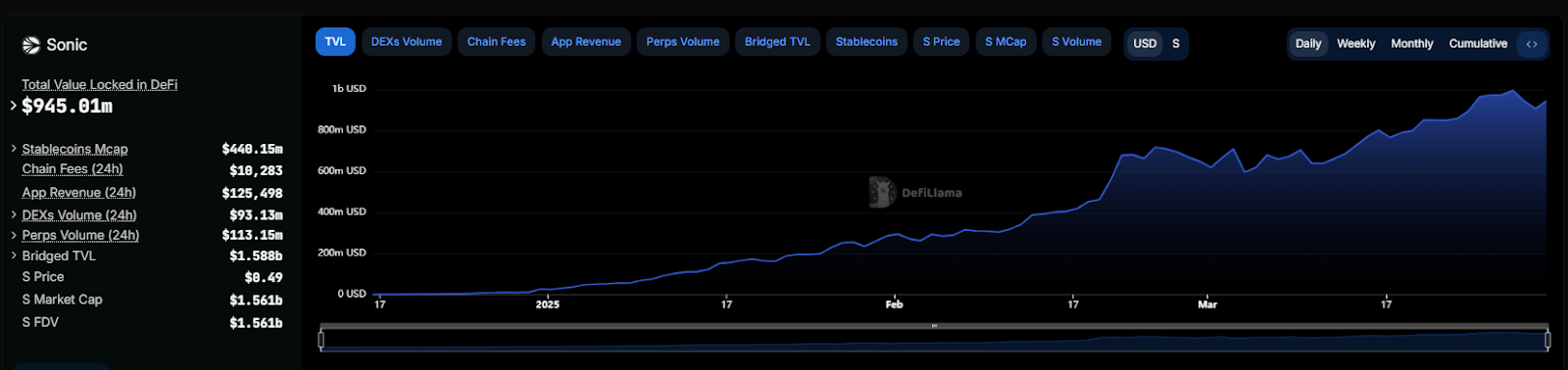

defillama数据显示,Sonic TVL突破9.45亿美元

而Sonic生态(原Fantom)凭借其高吞吐量底层架构和Andre Cronje(AC)主导的DeFi复兴计划,正成为熊市中稳定币收益策略的顶级试验场。其TVL在过去3个月增长超过500%逼近10亿美元大关,稳定币存量突破4亿美元,验证了市场对「稳定币+收益协议」组合的强烈需求。

二、Sonic生态的熊市优势:AC的DeFi文艺复兴

与传统公链在熊市中陷入流动性枯竭不同,Sonic通过三大创新重新定义了熊市生存法则:

1. 原生稳定币通路的战略级突破

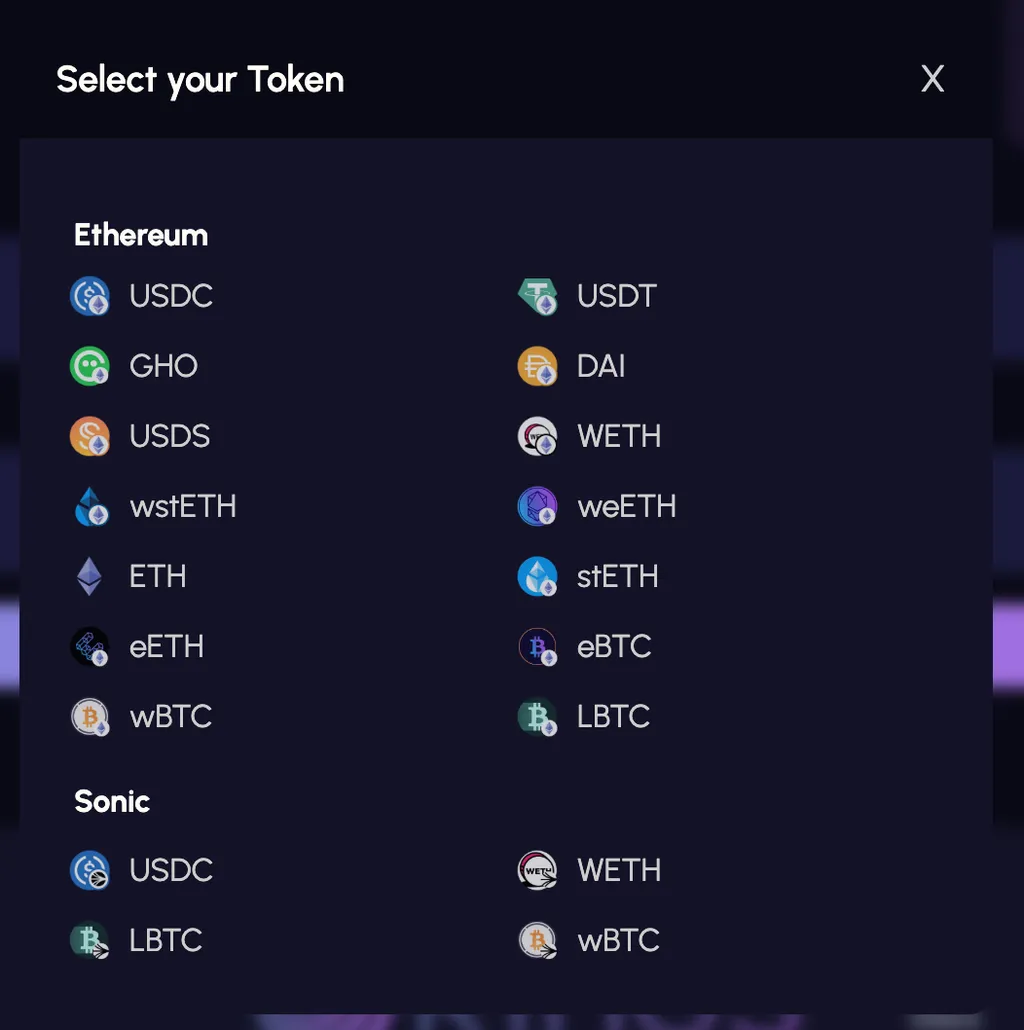

通过USDT/USDC的直接接入和scUSD(超额抵押稳定币)体系的建设,Sonic构建了完整的稳定币流动性分层:

- 基础层:USDT/USDC直接存款(年化3-5%)

- 增强层:通过Rings Protocol铸造生息稳定币scUSD(基础收益3.7%)

- 杠杆层:结合Pendle/Silo进行收益二次放大(综合年化15%+)

这种分层结构让投资者可根据风险偏好自由组合,避免传统DeFi协议因单一收益来源导致的脆弱性。

2. 收益协议的嵌套式创新

Sonic生态独创的「套娃式收益策略」打破了传统DeFi的线性收益模式。以Rings Protocol为例:

Rings 质押还有基础收益 5.8%,获取 stkscUSD,还将获取 2 倍资产质押 Sonic 积分加成

用户存入USDC → 铸造scUSD(3.7%基础收益)

→ 质押生成stkscUSD(5.8%增强收益)

→ 通过Pendle生成PT-wstkscUSD(8.7%杠杆收益)

→ Silo Finance积分奖励(额外空投预期)

这种将基础收益、协议激励、积分空投三维叠加的模式,使得稳定币策略的综合年化可达15-20%,远超传统CeFi理财产品的收益率。

3. AC主导的生态协同效应

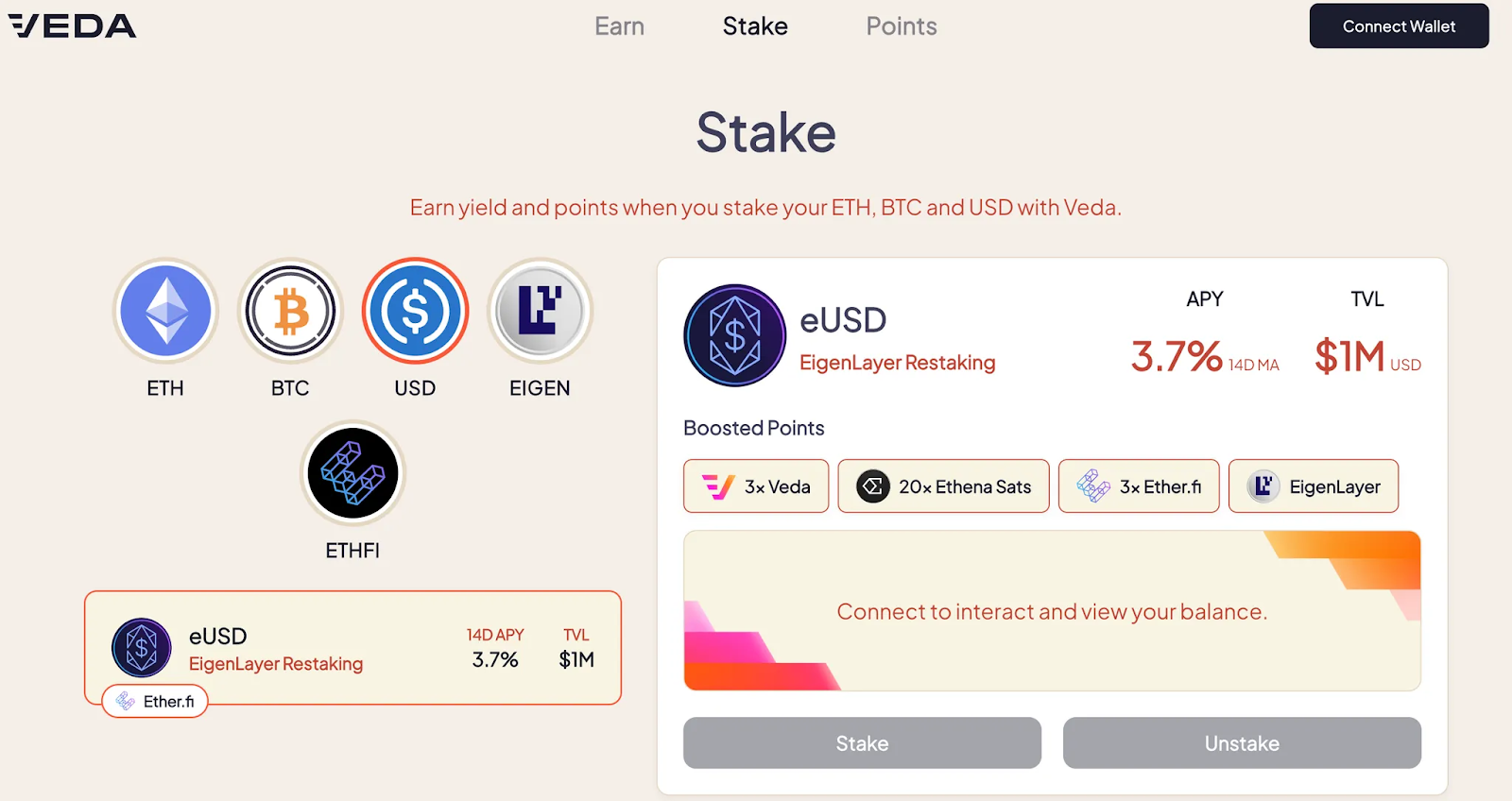

作为DeFi领域的传奇开发者,AC通过Veda Labs的Boring Vaults实现了跨协议收益自动化。例如:

- Shadow Exchange:整合永续合约流动性,为稳定币提供对冲工具

- Lombard Finance:引入比特币质押资产,增强收益多样性

- Rings Protocol:作为收益枢纽连接Ethereum和Sonic生态

- 这种生态协同使得单个协议的风险被系统性地分散,符合熊市中「不把鸡蛋放在一个篮子」的核心原则。

三、稳定币策略的实战分析:Rings Protocol vs 竞争对手

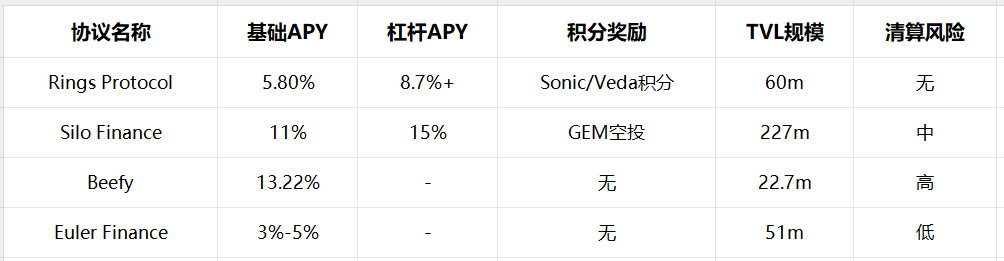

在当前Sonic生态的12个主流稳定币协议中,我们选取最具代表性的4个项目进行多维度对比:

(数据来源:DeFiLlama & 协议官网,2025年3月31日)

胜出者:Rings Protocol

- 收益安全性:基础收益来自Veda Labs管理的Boring Vaults,该金库在Ethereum上通过Aave等蓝筹协议产生收益,避免Solo链上协议暴雷风险

- 风险对冲:铸造的scUSD由LBTC、eBTC、WBTC 1:1超额抵押支撑,且被列入Sonic白名单资产,系统性风险低于其他算法稳定币

- 复合收益:通过Pendle二次质押可将年化提升至14.5%,且PT-wstkscUSD的流动性池规模已突破2000万美元,避免小协议常见的无常损失

关键风险提示:

- 跨链桥风险:从Ethereum跨链至Sonic需通过官方桥,存在智能合约漏洞潜在威胁

- 锁定期限制:赎回scUSD需5天等待期,极端行情下可能错失调仓时机

- 积分估值不确定性:Sonic积分尚未明确空投规则,存在预期落空风险

四、终极生存策略:Rings+Pendle+Silo的三重防御体系

对于风险厌恶型投资者,建议采用以下组合:

步骤1:基础层收益铸造

- 在Rings Protocol存入USDC,铸造scUSD(3.7%基础收益)

- 质押scUSD生成stkscUSD(年化5.8%+2倍Sonic积分)

- 策略优势:获得稳定现金流的同时积累生态积分,为牛市复苏储备筹码

步骤2:收益杠杆化

- 将stkscUSD存入Pendle Finance,铸造PT-wstkscUSD(年化8.7%)

- 选择3个月期限锁定收益,避免市场波动干扰

- 数学验证:10,000本金→年化收益870,远超国债/银行理财

步骤3:空投狩猎

- 将PT-wstkscUSD存入Silo Finance,每日获取GEM空投积分

- 按历史数据测算,每1美元存款日均可获0.003个GEM,潜在年化空投价值约120美元(假设GEM上线价$0.1)

- 风险控制:该部分仓位建议不超过总资金的20%

五、熊市生存的终极哲学:以时间换空间

当加密市场陷入「死亡螺旋」时,真正的赢家往往是那些:

- 拒绝FOMO情绪:不参与Shadow DEX等杠杆代币的投机

- 坚守复利原则:通过稳定币收益实现资产的「抗跌性增长」

- 保持链上活性:持续积累Sonic/Veda/GEM积分,布局下一个周期

正如AC在Sonic白皮书中强调的:「熊市是优质协议的试金石,更是理性投资者的财富再分配机遇」。通过Rings Protocol等协议构建的收益堡垒,投资者不仅能穿越当前寒冬,更能在市场复苏时获得远超持币者的超额回报。